扇贝又调皮地跑了,库房的酒也没了,猪又饿死了,押金退不了了,公司的老板不见了,亏得自己都算不清了……近日,A股市场“闹剧”不断,雷声隆隆,近200只业绩地雷先后引爆,雷声不绝于耳。

1月31日是上市公司年报业绩预披露截止日,不少上市公司业绩变脸,更有大股东“先知先觉”提前减持。截至1月30日晚18时,据数据显示,有485只个股2018年净利润减幅大于50%。

业绩爆雷只是表面,大量的商誉减值对于创业板业绩造成重击。创业板公司的商誉减值并未较2017年收敛,反而环比上升。据统计数据显示,截至2018年三季度,A股共有2073家上市公司存在商誉。其中有228家公司的商誉规模占净资产比例在40%以上。

各行业都存在带“雷”属性的上市公司,锂电也不排除在外,为此新能源汽车网做了一份盘点。

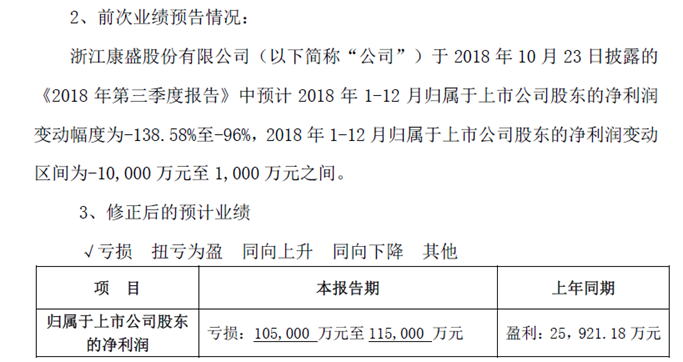

康盛股份

近日,康盛股份发布的2018年度业绩预告修正中称,预计2018年亏损10多亿元,而康盛股份在三季报中称2018年净利润还可能盈利1000万。

对于业绩修正,康盛股份解释称近年来国家对新能源汽车的补贴政策进行了多次重大调整,考虑到行业内新能源汽车补贴款回笼速度普遍较慢,为避免引起康盛股份未来年度的经营损益状况产生持续性不准确的情形,经与年审会计师充分沟通,基于谨慎性原则,康盛股份拟于2018年对期末应收的新能源汽车补贴款计提大额坏账准备。

除了补贴,更奇葩的是,康盛股份在收购中植一客成都汽车有限公司(以下简称“中植一客”)的时候,因为采用资产基础法评估结果作为中植一客100%股权的评估结论,因此交易对方未对中植一客做出业绩承诺。

不过为了为保障标的康盛股份应收新能源汽车国家补贴能够及时收回,中植新能源汽车有限公司(以下简称“中植新能源”)对应收新能源汽车国家补贴(8.5亿元)作出差额垫付承诺。

而康盛股份近期却宣称,后期交易对方如按约定需履行补偿义务,康盛股份公告称收到的补偿款也不计入未来年度的当期损益。

有专业会计人士指出,“与最近因商誉计提巨亏不同,康盛股份是新能源补贴款全部计提坏账,2018年的报表会看起来很差,但是康盛股份后期补贴款和业绩承诺补偿款回笼,也不计入未来年度的当期损益的做法确实比较罕见。”

由此可见,康盛股份与其他因商誉减值引发业绩亏损的公司不同,那么这些款项究竟会怎么处理呢?

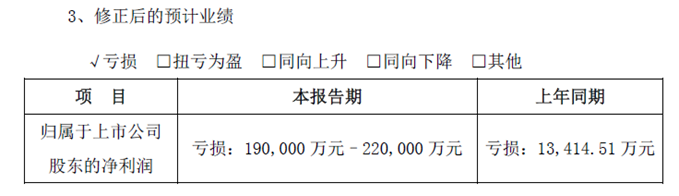

猛狮科技

1月30日,广东猛狮新能源科技股份有限公司发布2018年度业绩预告修正公告。归属于上市公司股东的净利润为亏损190,000万元–220,000万元。2018年10月24日的三季度报表中,猛狮预计亏损100,000万元至140,000万元。

业绩修正原因说明:

1、由于内外部经济、市场环境等宏观因素的变化,公司到期融资大多未能续贷甚至被抽贷,偿还该等融资挤占了公司大量流动资金,造成公司运营资金紧缺的局面,对报告期内公司各板块的经营规模及相关业务的拓展产生重大不利影响。公司整体营业收入远不如预期,对公司经营业绩下滑产生重大的影响。

2、虽然在报告期内公司已偿还大量到期融资,融资总额有所下降,但是融资费用及资金成本高企,财务费用远超预期。

3、受公司资金日益紧张影响,公司部分子公司通过处置固定资产等形式筹集资金以应对债务问题,形成了较大的资产处置损失。

4、根据《企业会计准则》等相关规定的要求,公司及下属子公司对存货、应收款项、固定资产、在建工程等资产进行了清查、分析,并结合行业发展情况及公司流动性紧张的现实,基于谨慎性原则对可能发生减值的相关资产计提资产减值准备,预计计提金额约3-4亿元。同时,根据公司对深圳市华力特电气有限公司等原并购的子公司2018年度经营业绩情况及未来经营情况的分析预测,公司认为部分子公司存在商誉减值迹象,因此需要计提相应的商誉减值准备,预计计提金额约5-6亿元。上述减值的具体金额尚待审计、评估机构进行审计、评估后方可确定。由于计提的资产减值准备较原预计大幅增加,造成本报告期业绩下降。

[page][/page]

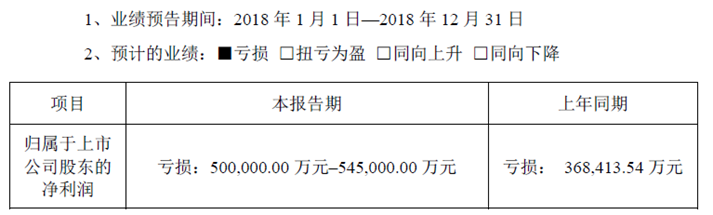

坚瑞沃能

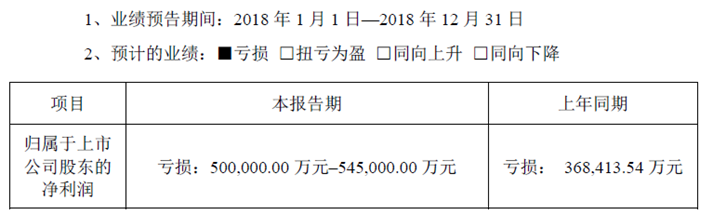

1月30日,陕西坚瑞沃能股份有限公司发布2018年度业绩预告。报告期内,坚瑞沃能归属于上市公司股东的净利润为亏损500,000.00万元至545,000.00万元。

业绩变动原因说明 :

(1)坚瑞沃能受债务危机的持续影响,子公司沃特玛锂离子电池(组)生产销售、新能源汽车销售及服务业务大幅减少,当期营业收入主要系为缓解债务压力,折价处置、变现存货等资产形成,毛利率大幅下降。报告期内坚瑞沃能收入大约39亿元,主要来自资产处置;(2)考虑对部分客户应收债权的年度回款情况及可回收水平,计提坏账准备大约22亿元;(3)根据存货和固定资产盘点情况及目前的预计可变现净值计提存货跌价准备大约4亿元和固定资产跌价准备大约5亿元,无形资产减值大约2.3亿元;(4)由于坚瑞沃能银行等付息债务规模较大,当期计提利息费用大约4.8亿元;(5)对在并购达明科技有限公司时形成的商誉进行减值测试,计提减值准备大约1亿元。

报告期内,坚瑞沃能收到了业绩承诺人李瑶以债权抵偿的业绩补偿款10.12亿元,由于相关业绩补偿款能否计入2018年的损益尚存在不确定性,本次业绩预告未将上述业绩补偿款计入本报告期。

报告期内,坚瑞沃能预计非经常性损益对归属于上市公司股东净利润的影响金额约为3.05亿元,主要来自资产处置收益和政府补助。

此外,坚瑞沃能发出暂停上市的风险提示,坚瑞沃能目前预计2018年末净资产有可能为负,如决算后坚瑞沃能2018年末净资产为负,根据《深圳证券交易所创业板股票上市规则》第十三章相关规定,公司出现“最近一个年度的财务会计报告显示当年年末经审计净资产为负”,深圳证券交易所可以决定暂停公司股票上市。

珈伟股份

1月30日,珈伟新能发布2018年业绩预告,预计珈伟新能2018年全年净利润为-19.55亿元~-19.50亿元,上年同期为3.15亿元,同比下降720.99%~719.4%。

珈伟新能主是基于以下原因:

(一)商誉减值

1、2018年国家金融“去杠杆”以及“5.31”光伏新政等因素对光伏行业造成巨大影响。珈伟新能收购的全资子公司江苏华源科技有限公司主要EPC客户资金紧张,电站投资规模萎缩,导致珈伟新能EPC业务收入锐减,未来业务发展存在较大的不确定性。经减值测试,珈伟新能拟对其计提商誉减值115,300万元左右。

2、珈伟新能收购的金昌国源电力有限公司和金昌振新西坡光伏发电有限公司2018年受西北地区限电政策影响,发电收入和利润未达预期,经减值测试,珈伟新能拟对上述两家公司共计提商誉减值6,800万元左右。

3、2018年国内外LED照明行业竞争加剧,珈伟新能欧洲和国内市场该业务持续下滑,珈伟新能收购的全资子公司中山品上照明有限公司和全资孙公司Lion & DolphinA/s收入和利润下降,经减值测试,珈伟新能拟对中山品上照明有限公司和Lion & DolphinA/s共计提商誉减值7,900万元左右。

(二)资产减值

1、报告期内,珈伟新能EPC主要客户振发能源集团受光伏新政以及电站补贴发放不及时等因素影响,现金流紧张,部分应收账款合同逾期,应收账款周期拉长,存在一定回收风险。珈伟新能拟对该客户已逾期并有减值风险的应收账款计提坏账准备约37,500万元左右。

2、报告期内,由于共享单车行业不景气,相关业务迅速萎缩,珈伟新能客户OFO、小蓝单车等经营不善;光伏新政影响EPC项目交付等不利因素,导致珈伟新能前期备货库存存在减值迹象,珈伟新能拟计提存货减值准备14,000万元左右。

(三)经营业绩下滑

2018年国家金融“去杠杆”以及“5.31”光伏新政等因素,对光伏行业造成巨大冲击,珈伟新能主要EPC客户资金紧张,新增电站投资停滞,导致珈伟新能EPC业务收入和利润锐减;照明业务受共享单车等业务的影响收入和利润下降;报告期内珈伟新能加大动力锂电池和储能产品的投入,培育新的业务增长点,锂电储能业务暂未盈利。珈伟新能经营业绩亏损预计金额为12,000万元左右。

(四)2018年度非经常性损益预计约为1,200万元左右。

小结

事实上,证券市场的雷一直都有,只是今年特别多。在前几年资本大肆入局,高烧不断的锂电并购重组后,风险集中释放引发了如今的巨雷。风险释放后,才更有利于优质企业继续前行。