二、聚焦行业变化:集中度趋升,运营管理精益求精

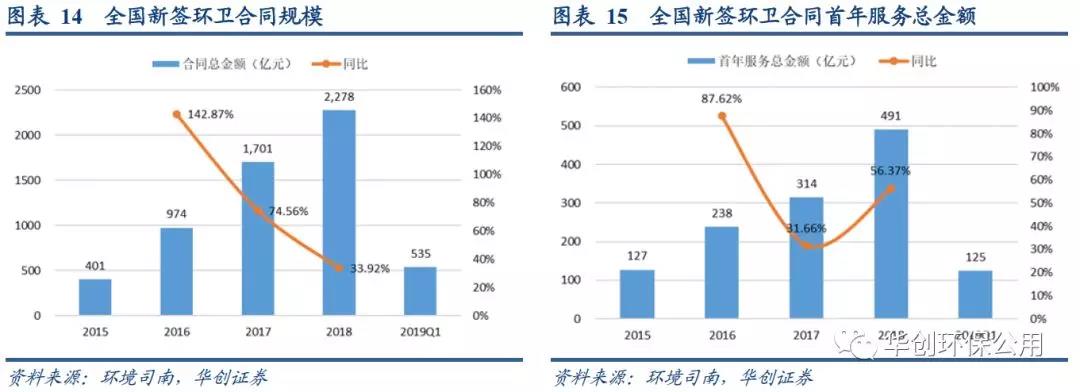

2018年,我国环卫行业新签合同规模达到2278亿元,同比增长33.92%。首年服务总金额达到491亿元,同比增长56.37%。供给端和需求端的双重驱动为环卫行业的市场化发展不断地带来活力。市场化改革前,全国大部分环卫市场运营仍掌握在事业单位性质的环卫部门手中,由于运营团队投融资能力和技术研发能力较为欠缺,环卫管理水平、作业水平较低,历史上环卫行业呈现投资大效果差的局面。伴随着:1)人口红利消失、最低工资标准上调,用人成本将不断上升,特别是2015年国家出台事业单位用人同工同酬政策后,非在编职工比例较高的环卫部门更是感受到了空前财政压力;2)近年地方财政收入增长乏力加剧了支出紧张局面,传统环卫模式亟待改变。在此背景下,一方面环卫市场化运营成为政府解决资金瓶颈、改善民生、提高资金效率的优选方式,环卫主管部门在财政投入、环境评价等多方压力下有意愿转换角色,从运营管理者变为项目监管者;另一方面对参与到环卫市场的企业而言,环卫服务前期投入小,收益较稳定,可以类标准化运营,能够有效提高企业实力和管理水平,企业进入意愿强烈。

我们使用环境司南披露的数据进行市场化率测算。由于部分环卫服务合同实行“考核续签”制度,实际当年新增的规模中一部分是之前服务项目的续签合同。除2017年全市场出现大量PPP项目导致当年合同期限拉长外,大部分年份合同期在4年左右,即近四年新签年化订单可以代表当前时点市场化总金额。以此测算,2019年我国环卫市场化规模约1593亿元/年,按市场空间3200亿元/年计算,市场化率约49%。参照发达国家80%以上市场化率,同时叠加环卫服务总空间扩容,未来四五年市场化进程仍将持续。

行业增速未来趋缓的背景下,当前存量市场竞争者仍众多,包括上市公司和大型国企在内的众多企业纷纷进入这一行业,导致市场竞争愈加激烈。行业整体集中度不高,小企业众多,由于企业规模和资本限制,大部分只能聚焦于体量较小的合同。

(一)竞争格局:龙头企业竞争优势愈发明显

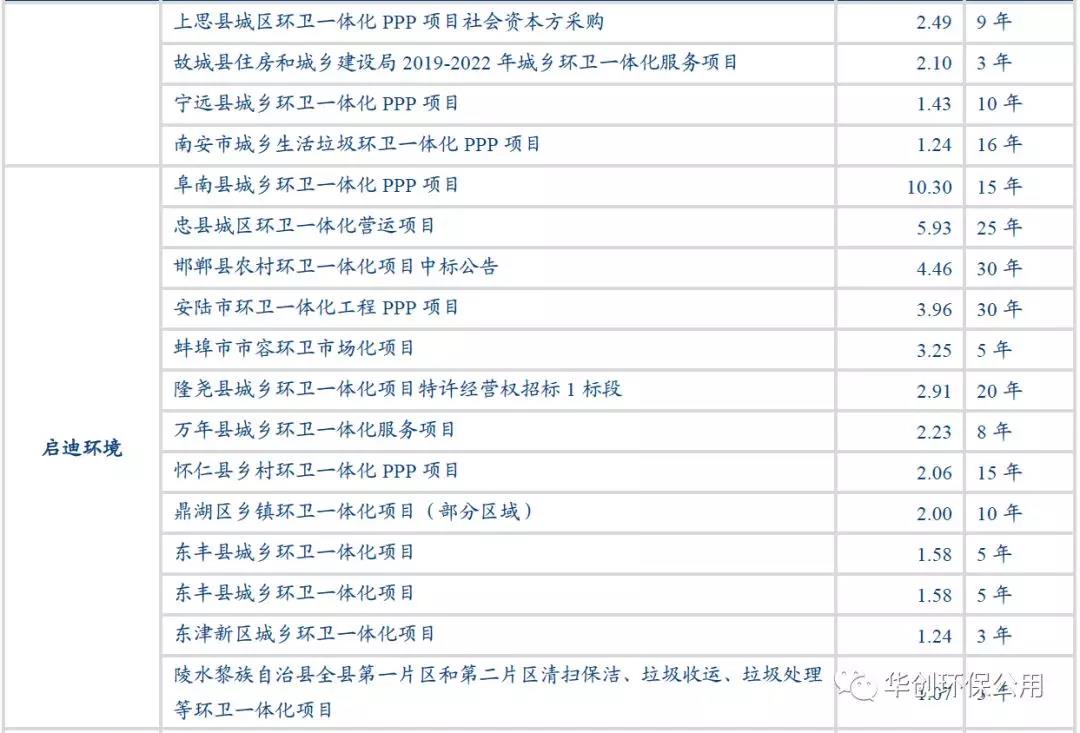

目前环卫行业的企业主要分四种类型:(1)从市政服务逐步壮大的专业环卫服务公司,项目经验充足,行业影响力突出,如玉禾田、侨银环保;(2)固废处理起家的环卫公司,具有很强的向上整合产业链的动力,以及与地方政府的合作关系深厚,在项目取得上有很大的优势,如启迪环境、中国天楹;(3)环卫设备起家的环卫公司,在成本上有着天然优势,向下整合产业链的动力强,承接大项目能力突出,如龙马环卫、盈峰环境;(4)大型国有企业:资源丰富,依托国有背景攻城略地,如北环集团。环卫服务行业具有市场化发展核心动力充足、收益稳定、现金流表现较好等优点,企业进入意愿强烈。

1、龙头凭借上市提升融资能力,自身体量迅速提升

近两年行业订单数量增幅较大,龙头企业取得显著高于行业的增速,行业集中度趋升。由于环卫企业业绩公开度低,我们只统计行业公开信息和上市公司数据。

近几年行业龙头纷纷上市,融资能力显著提升。2020年1月,环卫龙头侨银环保A股上市,北控城市资源港股上市,玉禾田创业板上市。环卫项目在招标时对企业的历史业绩和资金实力要求较高,龙头企业的竞争优势愈发明显。

2、投入成本趋升,地方小企业生存艰难

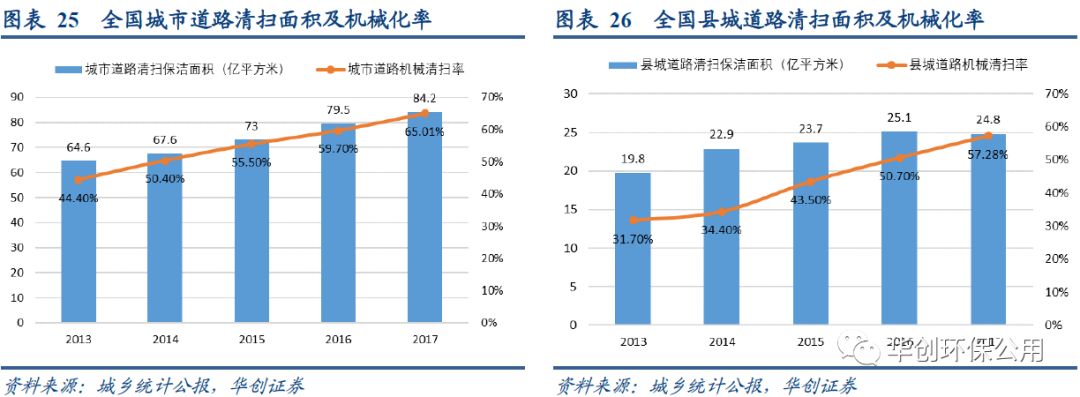

装备高端化趋势初显,前期投入提升。随着国家对于道路清扫机械化率的要求不断提高和垃圾清运量的需求增大,环卫企业在环卫车辆的投入方面呈现量增和质升,同时环保压力下,各地近年陆续出台政策力推新能源车的覆盖,因此环卫企业在前期设备投入在一定程度上有加重趋势。拥有中高端环卫装备生产线的龙头企业具有雄厚的研发技术和资金优势,最新研发的设备可以第一时间应用于环卫服务项目,提高环卫服务工作效率和效果;而资金实力相对较弱的中小企业则囿于前期投入过高而面临被淘汰风险。

社保新标准对标准化大企业影响更小,中小企业运营成本进一步加重。2018 年7月20日,中共中央办公厅、国务院办公厅印发了《国税地税征管体制改革方案》,明确从2019年1月1日起,将基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等各项社会保险费交由税务部门统一征收。改革后的方案对资金实力较弱的中小企业的社保支出部分形成一定压力。

(二)竞争要素:运营实力和管理经验抢占高地

1、拿单能力:项目一体化趋势明显,投标者资质审核利好龙头企业

近几年环卫服务项目一体化趋势明显,订单内容综合性更强,同时单个订单体量增大,对投标者的综合管理能力、资金能力都提出了更高的要求。早期关于投标者资质审核过程中,1)对投标公司的财务状况设置一定的具体要求;2)要求企业有诚信经营的历史;3)技术方面并没有严苛的要求,具有相应资质即可;4)关于项目方面的要求多是集中于项目的所在地及体量,对于具体的业务内容多是以概括形式做出。

近几年新签的环卫招标要求中,1)关于投标公司财务状况的具体要求进一步落实到环卫服务的具体项目上;2)要求投标公司在环卫领域具有较多年的经验。3)对于项目具体的内容做出了更加细致的要求。随着投标者资质审核愈发严苛,行业龙头企业无论在企业资质、管理能力或是运营经验都处在优势面。

2、执行能力:精细化管理重要性凸显,“智慧环卫”引领未来

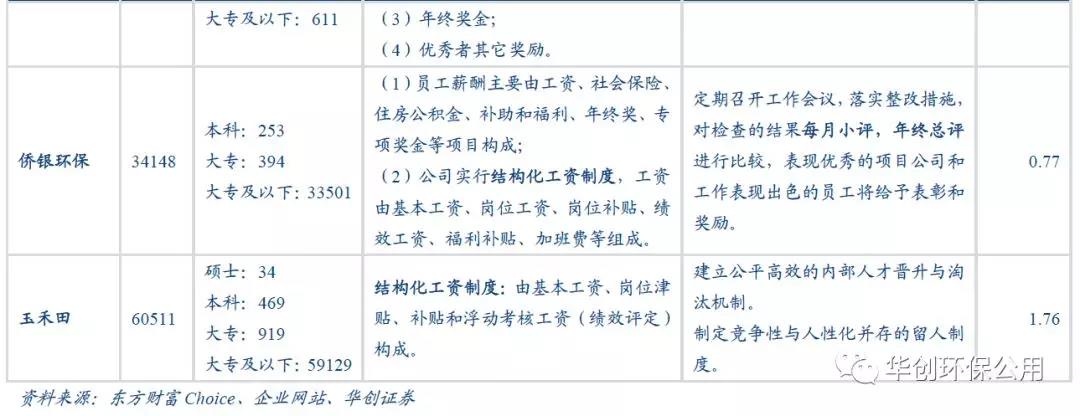

环卫服务行业是一个管理密集型行业,体现在涉及面比较广,人员繁杂、设备多和管理程度复杂几个方面。项目运营依赖环卫人员的效率、责任心等综合素质,同时更依赖公司项目管理的能力。传统地方性中小企业对原有老龄化、低素质员工的粗糙接管往往导致项目质量差、管理难度大。而行业龙头往往能从员工待遇、培训机制、完善的规章与考核等多维度保持管理的精细化和竞争力,进而保障项目的执行质量。

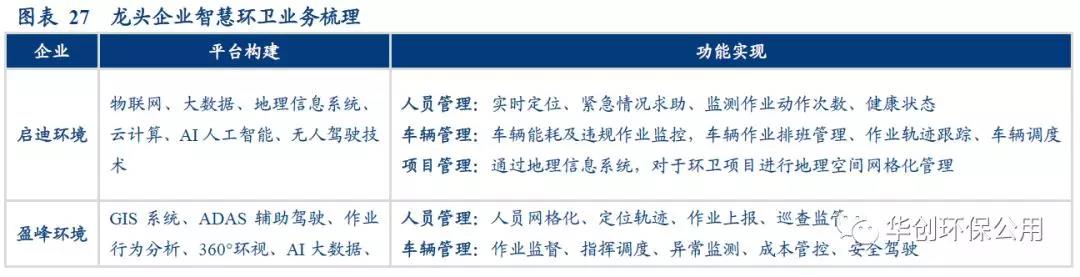

随着环卫服务单个订单体量逐渐增大,智慧环卫管理提供了信息化的“耳朵”和“眼睛”,未来真正掌握智慧环卫数据并能够充分解读和利用这些数据的企业将获得更强的竞争优势。依托物联网技术与移动互联网技术,智慧环卫对环卫管理所涉及到的人、车、物、事进行全过程实时管理,合理设计规划环卫管理模式,提升环卫作业质量,降低环卫运营成本,用数字评估和推动环卫管理实效。据环境司南数据监测,2019年度全国累计开标255个智慧环卫系统平台建设及运营项目,年化金额5.27亿元,合同金额6.07亿元,共有145家各类企业中标。

3、盈利能力:行业整体毛利率和净利润率承压,运营效率影响企业ROE水平

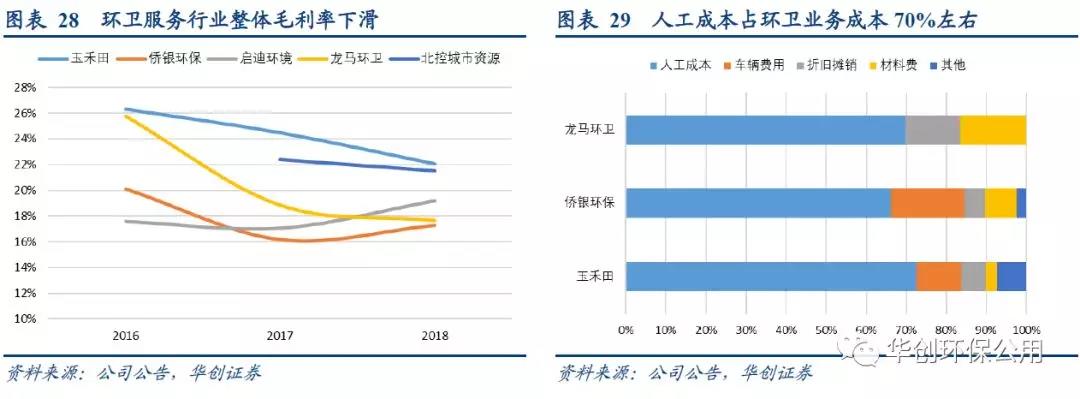

近3年环卫行业毛利率略微下降,主要受到新增订单首年低毛利率和人力成本上涨的影响。2018年5家上市公司环卫业务毛利率处于16%-22%区间,近3年行业毛利率呈下降趋势,一方面环卫龙头近3年业务拓展较快,而新签环卫项目首年投入较大会拉低整体毛利率,比如龙马环卫2017、2018年环卫收入规模分别上涨109%和77%,环卫业务飞速扩张为公司带来磨合成本从而拉低了毛利率;另一方面人员薪酬上涨也影响了毛利率水平,由于人工成本在环卫业务总成本中占比较大,因此环卫业务总成本对员工薪酬变动较为敏感,玉禾田近3年服务人员均薪持续上涨,一定程度拉低了毛利率。

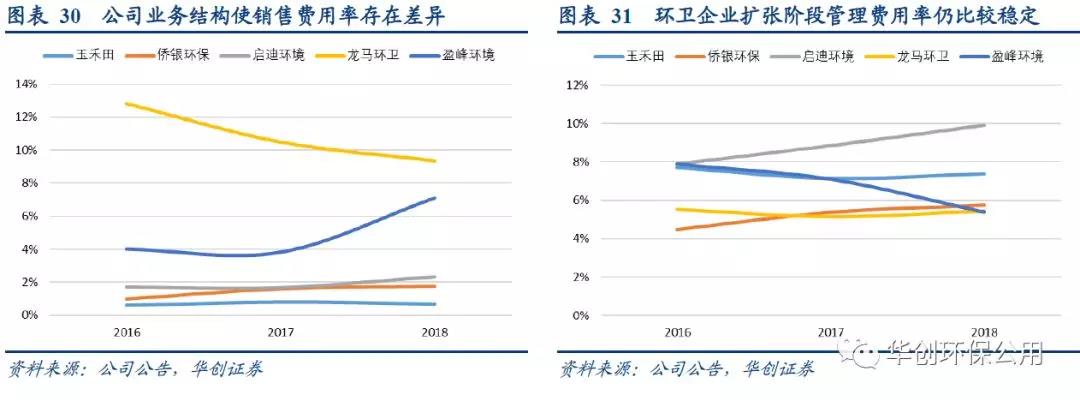

期间费用方面,公司业务结构对销售费用率影响较大,环卫业务占比高的公司销售费用率较低;管理费用率在业务扩张时期相对稳定反映较高管理效率。销售费用率方面,龙马环卫和盈峰环境除了环卫服务外还从事装备制造等业务,业务结构不同导致销售费用率较高,而环卫业务占比较高的玉禾田、侨银环保和启迪环境销售费用率均处于较低水平。管理费用率方面,5家环卫公司的管理费用率维持在10%以下,并未随业务规模扩张而大幅增长,反映各公司管理效率较高。

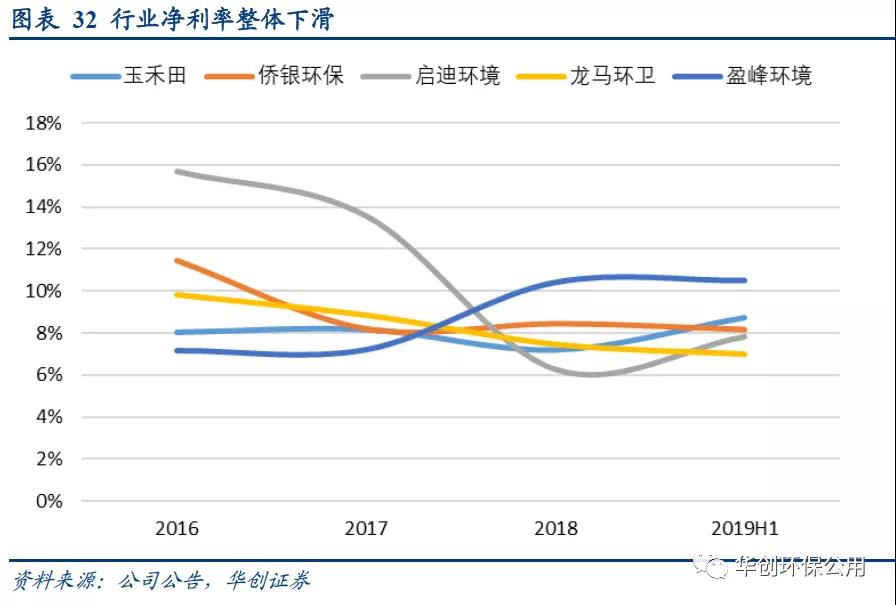

毛利率承压拉低行业整体净利润率。盈峰环境2018年收购中联环境后取得其环卫服务与装备业务,新增业务毛利率较高且占公司总收入比重较大,因而带动公司整体净利润率增长;除盈峰环境外,其他环卫服务企业近三年受到毛利率下降影响,净利润率呈现略微下滑趋势。

进一步对环卫企业进行杜邦分解分析,我们发现运营效率是影响企业ROE的最重要因素。5家A股环卫企业中玉禾田“一枝独秀”,近三年ROE均超过30%。对环卫企业的ROE进行杜邦分解,我们发现玉禾田净利率处于行业中游,但较高的总资产周转率(近三年总资产周转率为2.5/2.1/1.7)反映玉禾田较高的运营效率,从而支撑高ROE;侨银环保业务结构和资产结构与玉禾田相似,但其总资产周转率从2016年的1.7下降至2018年1.0,运营效率未跟上公司扩张速度从而降低了ROE水平。启迪环境、龙马环卫和盈峰环境资产结构偏重,总资产周转率小于1.0,因而ROE偏低。从权益乘数的角度分析,玉禾田与侨银环保近3年权益乘数快速增长,表明公司通过提高财务杠杆支撑其业务快速扩张,同时不能忽略提高杠杆率带来的财务风险。