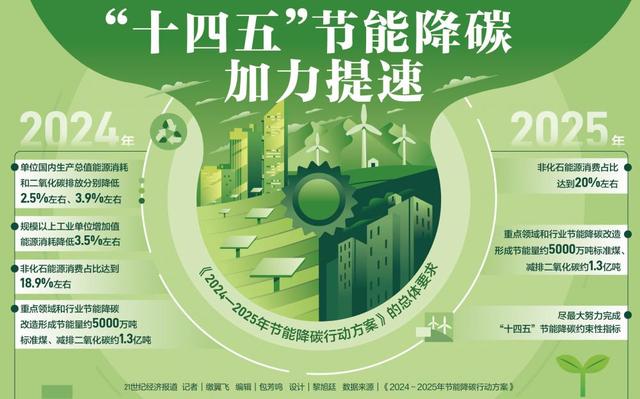

国务院关于印发《2024—2025年节能降碳行动方案》的通知

锂电设备行业深度报告(四、锂电设备加快进口替代,产业链龙头相互抱团)

锂电设备行业深度报告(四、锂电设备加快进口替代,产业链龙头相互抱团)锂电设备加快进口替代,产业链龙头相互抱团动力锂电时代,设备厂商掘金千亿市场2010-2014年,伴随比传统功能手

锂电设备加快进口替代,产业链龙头相互抱团

动力锂电时代,设备厂商掘金千亿市场

2010-2014年,伴随比传统功能手机更耗电的智能手机以及平板电脑等新兴市场的崛起,消费锂电带动全球锂电池市场得到快速发展和普及,2014年全球锂电市场规模为66.47Gwh,约是2010年的3倍。2015年以来,受益新能源汽车的蓬勃发展,动力锂电带动全球出货量增加。2016年全球锂电池出货量为115.4Gwh,同比增加21%,其中动力锂电出货量约为45.33Gwh,约占40%。保守估计,若产能利用率为50%,1Gwh产能对应5亿的设备投资额,则2016年全球锂电设备市场规模为1154亿元,对应动力锂电设备市场规模460亿元。

中国凭借良好的性价比优势,正逐渐成为全球锂电池的重要产地。据高工锂电产业研究所(GBII)统计,2014-2016年,我国锂电设备市场规模为由38亿增长至130亿元,期间增速约85%。未来伴随电芯厂家的全球化扩产,动力锂电将成为锂电市场发展的主要驱动力。

根据我们之前的测算,到2020年乘用车、客车合计对应的动力锂电池容量将为226.84Gwh。考虑到锂电厂产能利用率约为60%-70%,则需要为2020年新增车辆配置的产能至少为324Gwh。更进一步地,关于锂电设备我们做出以下假设:

(1)2017-2020年,1Gwh产能对应的设备投资额分别为5亿、4.8亿、4.5亿和4.2亿;

(2)将锂电池生产工艺简单分为搅拌涂布干燥、辊压分切、模切制片、卷绕/叠片、组装注液焊接、化成分容检测和物流自动化七个生产环节(不包含PACK生产),各环节对应设备投资占比分别为20%、15%、5%、20%、5%、29%、6%。

通过测算可以得到,2017~2020年,全球动力锂电设备投资额分别为503亿、754亿、1004亿和1361亿,CAGR为39%;按照生产工艺细分来看,2020年上述七个工艺环节,对应的市场空间分别为272亿、204亿、68亿、272亿、68亿、395亿和82亿(不含PACK),其中搅拌涂布滚压和卷绕/叠片环节技术难度最大,设备价值最高。

国产设备技术比肩日韩,实现进口替代大有可为

日本与韩国的锂电设备相对于国内研发起步更早,其设备精度、自动化程度较高,技术更加成熟,居于世界领先地位。日本设备厂商的代表企业包括皆藤公司、CKD、平野和东丽,其中,皆藤和CKD是老牌自动化机械厂商,主要锂电设备为高端卷绕机。CKD2017财年实现营业收入940亿日元(约人民币58.5亿元),同比增长6.7%,锂电设备收入约64亿日元(约4亿人民币),较2016财年有所下滑,主要原因为盈利能力偏低。

日本平野和东丽公司则以前端设备涂布机见长。东丽集团以化学工业起家,业务多元,后逐渐布局锂电设备领域,涂布机技术水平全球领先。日本平野主要产品包括涂布机和流延膜机,二者合计占比90%以上。平野公司2017财年实现营业收入196.5亿日元(约12.22亿人民币),同比增长7.18%,其中涂布机业务营收为92亿日元(约5.7亿人民币),占当年营业收入的46.6%。受益于流延膜机的高附加值,平野公司近三年盈利能力持续提升,2017财年毛利率和净利率分别为24.15%和11.66%。

韩国锂电设备厂商的代表企业是Koem,公司优势产品为卷绕机,并于1999年开发出锂一次电池卷绕机和锂一次电池装配机,技术水平一直处于全球领先地位。公司产品销往全球各地,主要集中于中国、美国、日本、加拿大和德国等国家和地区。

国内锂电池设备行业2005年之后才逐渐发展起来,发展初期国内产品整体定位低端,无法满足动力电池企业的设备需求,直到2015年高端锂电池国产化程度仍较低。

2015年以来,国产电芯厂逐渐崛起,产值大幅提升且与国际龙头的差距逐渐减小。2016年,全球锂电企业的第一梯队是日韩企业:松下、LG和三星SDI,营收均在200亿人民币以上;第二梯队是中国三巨头:比亚迪、CATL和ATL,营收在100亿元以上,但中国企业产值增速显著,且与第一梯度企业差距进一步缩小。

伴随国产电芯厂的崛起,国内设备替代进口进程开始加快。国内企业立足于部分高端产品,带动整体设备技术水平不断提高,业务布局主要集中在涂布机、卷绕机、分切机等高端设备领域,逐步赶超国外巨头。国内企业产品性能在不断提升的同时,价格和服务优势相比国外巨头优势明显,以涂布机和卷绕机为例,国外品牌的卷绕机价格高于国产高端品牌20%-30%,国外涂布机价格高于国产设备40%-50%。综合成本和技术两方面,国产锂电设备的竞争优势在不断扩大。近年来锂电设备国产化率不断提升,从2008年的20%提升到2016年的50%左右,据高工锂电预计,到2020年锂电设备的国产率将达到80%,国产设备替代空间巨大。

龙头强强联手,行业集中度不断提升

未来,锂电池生产设备的发展规划包括国内和国外两个主线,同时受益于新能源汽车产业整体发展,尤其是CATL、银隆、比亚迪、三星SDI、松下、LG化学等(潜在)巨头的扩产计划量大,锂电设备在未来仍将保持较高增速,并且可持续。

全球范围内来看,2016年松下以32%的市占率位居新能源乘用车电池市场份额第一位,尽管松下、LG化学和三星SDI等电池厂商也拥有自己的锂电设备生产线,但是远远无法满足自身锂电池生产的需求,因此我们认为设备厂商仍然有机会打入国际龙头锂电厂商供应链中。目前先导智能已经与松下建立了稳定的合作关系,彰显公司强大的实力。在新能源汽车发展大热的背景下,以先导智能为代表的中国企业有望进一步与更多龙头厂商建立合作关系,前景可期。

国内锂电行业方面,电池龙头与生产装备龙头强强联合趋势愈发明显。锂电池设备非标准特征明显,客户粘性极强。由于不同车企对于动力电池尺寸、电容、电压范围等要求不一样,设备研发制造需要采取定制化供货。为保证生产系统的连续性和稳定性,电池企业一旦选定主要设备供应商后不会轻易更换。锂电池产业链上下游龙头公司相互绑定趋势越发明显,未来锂电池设备行业龙头和电池企业龙头将比翼双飞。

龙头抢占优质客户,未来锂电装备行业有望进一步分化

(1)客户资源不同,导致不同装备厂商对应的市场空间不同

对锂电设备商而言,其市场空间直接取决于两个因素,一是与其绑定的电芯厂的规模,二其是本身能提供的设备在产线中的覆盖率。与更多龙头有着更密切的合作,更优质的产品占据更多的产线比例的设备厂将具备更加广阔的市场空间。

绑定大客户方面,先导智能和赢合科技与电芯厂已达成深度绑定。先导智能目前切入的主要大客户有C公司、珠海银隆和比亚迪,C公司的卷绕机超过90%来自先导智能。与一线厂商的密切合作以及本身足够广的产品切入保证了先导智能的市场空间,2016年先导锂电设备的营收规模达到7.3亿,成为全球最大的锂电设备供应商。未来,随着对松下产线的切入以及主要客户的不断扩产,加上公司对后端产线的整合,其市场规模还将快速增长。此外,如赢合科技与国能、国轩等电芯厂合作密切,在行业内也将占据更大的份额。今后几年,随着主要锂电商与设备商的合作模式逐步稳定、强势设备商的整线能力进一步强化,龙头设备的优势还将进一步扩大。

设备覆盖率方面,赢合科技产品覆盖全产线,收购泰坦新动力后,先导智能的产品覆盖面能够达整条产线的50%以上(包括泰坦新动力)。目前,先导智能卷绕机设备精度和良品率已和国外竞争对手无差别,但高端市场仍然和日韩企业存在竞争。后端设备主要将已经成型的电池封装、并进行激活检测,最终形成成品,设备技术要求没有前两道工序高,基本全部可以国产化。前端设备也在加快追赶、缩小与日韩同行的技术差距。

(2)大客户与小客户的差别,还体现在自下而上传导的资金压力

我们从盈利能力、现金流能力、资本结构、偿债能力和运营能力五方面对主要锂电设备厂商进行分析。

盈利能力方面,星云股份和先导智能产品技术水平高,毛利率位居行业前列。2014~2016年,星云和先导毛利率均保持在40%以上,赢合科技和金银河毛利率维持在36%左右,2016年科恒股份通过收购浩能科技进入锂电设备领域,当年毛利率实现较大提升。ROE方面,设备厂商整体呈现先降后升的趋势,经过激烈的行业竞争,2016年,先导智能稳居行业首位,ROE超过30%,赢合科技、星云股份和金银河位居第二梯队,ROE处于19%~22%区间。

资本结构方面,行业整体具有高负债特点,先导智能与赢合科技2016年负债率超过60%(金银河也在50%以上),但两者预收款项分别为7.72亿和2.69亿,占当年总资产的比例分别为31.97%、15.09%,主要原因为在手订单充足,预收账款金额较大。偿债能力方面,五家企业的流动比率和速动比率均在2016年出现不同程度的下滑,其中星云股份、科恒股份和金银河的流动比率保持在1.5以上,速动比率均保持在1左右,短期偿债能力相对较强。科恒股份2016年收购浩能科技,故流动比率和速动比率出现大幅下滑。

现金流管理能力方面,先导智能和赢合科技表现较好,近三年经营活动现金流净额保持正数。伴随行业扩张,五家企业的经营活动现金流净额与营业收入的比值均有所下滑,2017年或将继续承压。事实上,当前整个锂电产业链都面临账期压力或资金链问题,资金管理效率高、有现金流优势的企业将在扩产大潮中迅速抢占市场份额。

运营能力方面,从存货周转角度来看,行业平均交货周期为6~9个月。由于行业内公司普遍采用以销定产的方式,故企业在手订单越充足,存货就越高,这将在一定程度上降低存货周转次数。从应收账款周转角度来看,先导智能收款最快,应收账款周转天数为55天,遥遥领先,赢合科技等四家企业应收款周转天数均在100天以上。我们认为这与先导智能设备技术水平高且深度绑定龙头电芯厂密切相关,一方面,先导产品价值高且核心客户为C公司、银隆、比亚迪等电池龙头,收款速度有保障;另一方面,规模较小的新能源车企更依赖补贴,对设备企业的赊款问题更为严重,故其应收账款承压。

综上,我们重点推荐盈利能力强、现金流充足、回款周期短的锂电装备龙头企业,主要是先导智能和赢合科技,关注科恒股份、星云股份和金银河。

上一篇:爆发式增长 户用光伏市场须规范

-

2015锂电池成动力电池主要方向2024-08-16

-

动力电池储能问题多多 废旧锂电池具备经济效益2024-08-16

-

2016年中国车用动力锂电池产量是2013年6.5倍2024-08-16

-

2024年全球生物质能装机或超122吉瓦2024-08-16

-

四大新品齐发 陕西众森引领光伏检测设备跨步前行2024-08-16

-

生物质能源产业规模趋大 弥补现有能源结构不足2024-08-16

-

石墨烯或颠覆手机锂电池 3年内有望普及2024-08-16

-

厦门造出全球首个锂电池自动灭火装置2024-08-16

-

优质动力锂电池产品供不应求2024-08-16

-

国际航空对锂电池实施“空运禁令” 市场供应受影响2024-08-16

-

乐凯胶片募集6亿资金建设锂电池隔膜项目2024-08-16

-

工信部:5兆瓦及以上风力发电设备成为风电发展的重点方向2024-08-16

-

农业部1亿美元投资推动美国生物质能发展2024-08-16

-

石墨烯或颠覆手机锂电池 3年内有望普及2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16