水处理网讯:摘要

环保板块业绩显著好转,触底反弹已来临。安信环保板块业绩情况好转,业绩增速明显回升,板块现金流持续改善。在2019年成本端持续高位的情况下,环保企业成本控制较为得当,毛利率和净利率基本保持稳定,整体期间费用率控制较好。从估值水平看,2018年以来,申万环保板块的估值持续下行,2018年底申万环保板块估值已降至历史底部,目前虽走出估值低谷,但仍处于较低水平。同时,政策层面持续加码,利好环保企业融资。在税收方面减轻企业负担,加快企业上市融资、提高再融资审核速度,加大对地方政府拖欠环保企业资金问题的解决力度等,从资金需求角度为企业减压。同时科创板重点支持节能环保企业上市,提高环保企业直接融资比例,为环保行业提供了增量投资新机遇。我们认为“税收减压+融资政策利好+流动性宽松”的组合政策,使得困扰环保公司的融资困境得到缓解,静待利好促公司盈利持续改善。

国资入场持续进行,环保行业渐出困境。2019年国资入股环保领域持续推进,多家环保企业引入国资后,融资改善迹象初步显现,资源整合已见端倪。环保企业拥有国资的背景可以使企业在融资方面更具优势,引入国资可以解决短期内的债务、质押等问题,长期看能快速打通融资通道。同时,国资可以对接更多地方政府资源,ToG业务摆脱民企的尴尬身份。国资入场后,环保市场的格局正在改变,未来在国资的加持下,有可能出现央/国企背景的环保行业平台龙头。国企与民企可以共生共融,参与环境治理与行业整合中,国企和民企“专业的人做专业的事”。以长江大保护为重点的流域区域综合治理、雄安新区建设、京津冀、长三角、大湾区一体化发展等一系列主题的综合治理,将在国企国资的主导下推动环境综合治理的快速发展,国企发挥骨干主力作用撬动社会资本共同参与。

把握行业发展脉络,臻选细分板块机遇。作为“十三五”考核大年,2020年环保项目将持续落地,政策催化有望各板块需求景气。监测板块:短期不利因素系政府招标阶段性放缓,影响监测企业收入。随着环保督察常态化、污染物排放标准提升、环境税征收、环保监测垂改制度推行以及环境监测网格化体系建设等因素推进,监测设备及第三方运营的市场需求持续增加,行业发展面临挑战与机遇。水环境板块:城市、县城提标改造迎来机遇。尾水资源化重要性日益凸显,深度处理倒逼提标进程,城市污水或污水处理厂尾水通过净化作为缺水城市水源补充是当下发展的一个重要方向。同时,我国农村污水处理存在巨大短板,未来提升空间较大。国家层面上流域治理的长期战略利好水环境综合治理。固废板块:垃圾分类促进全产业链获益,看好垃圾分类促进的环卫需求释放和湿垃圾处理,以及垃圾焚烧企业。危废处理能力的时空错配,有望得到解决,长期看好危废需求的释放。我们认为,“技术+运营”成为未来衡量企业能力的重要指标。通过国有资本的资金优势和环保企业的技术优势、项目管理优势或可以催生行业龙头。重点关注国资入股整合主线下的发展机会,和具有良好现金流的优质运营类公司的发展,推荐重点关注【碧水源】【国祯环保】【瀚蓝环境】。

风险提示:政策推进不及预期、项目进度不及预期、行业竞争加剧

1. 环保板块业绩显著好转,触底反弹已来临

1.1. 业绩扭转,现金流持续改善

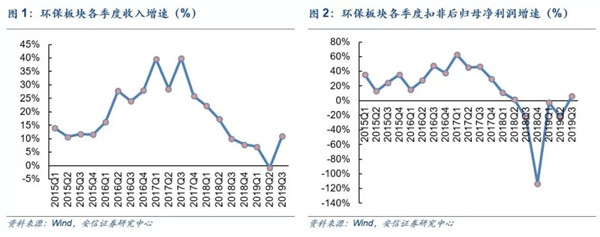

环保板块实现业绩扭转。2019年前三季度,安信环保板块96家上市公司共实现营业收入2081.26亿元,同比增长6.57%;实现归母净利润195.27亿元,同比下滑7.26%,增速同比下滑1.45个百分点;实现扣非后归母净利润174.26亿元,同比下滑8.21%,增速同比下滑1.78个百分点。单就三季度而言,环保板块上市公司实现营业收入174.26亿元,同比增长6.42%,增速同比增长29.92个百分点,扭转去年最低值;实现归母净利润69.59亿元,同比增加7.78%,增速同比下滑32.08个百分点;扣非后归母净利润62.27亿元,同比增加6.42%,增速同比增加29.92%,增速与除公用事业之外的28个SW一级行业一道比较,位列第15。2019年以来,Q1、Q2、Q3单季度扣非后归母净利润增速分别为-2.83%、-22.89%、6.42%,相比去年同期,第三季度业绩表现较好。

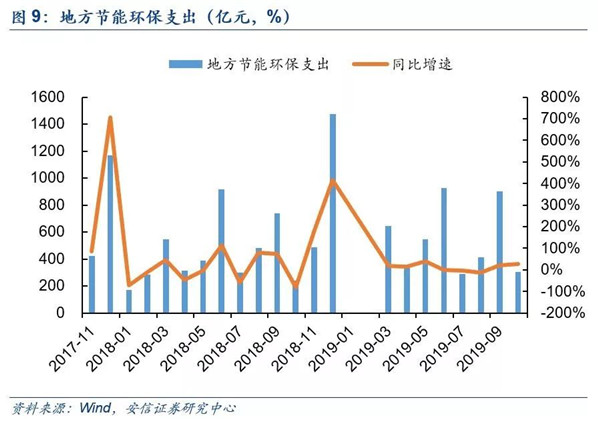

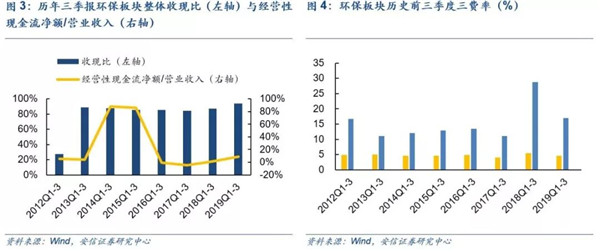

环保板块现金流稳定。2019前三季度,环保板块整体收现比为93.71%,同比略有提升6.43个百分点;经营性活动现金流净额/营业收入比例为8.85%,同比提升7.47个百分点,环保板块整体经营现金流增速乐观持续改善。现金流改善明显的为营业模式为轻资产运营或拥有较为稳定的现金流资产,在经济下行下,仍可以为企业带来较为稳定的现金流。预计环保企业四季度回款情况好于三季度及全年,系工程项目结算和政府拨款集中在四季度。

环保板块费用率控制得当。整期间费用方面,环保板块2019年前三季度销售、管理、财务费用率分别为4.53%、16.91%、12.17%,分别同比-0.93、-11.92、-1.24个百分点,环保企业销售、管理费用率控制得当。整体期间费用控制较好,三项费用合计占比同比减少14.09个百分点。在2019年原材料以及人工成本继续上行的趋势下,环保企业成本控制较为得当,毛利率和净利率基本保持稳定。

1.2. 板块估值趋势见底,反转可期

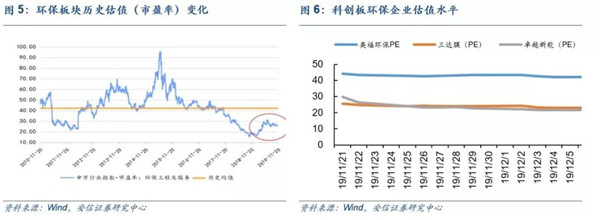

环保板块低谷已过,修复可期。从历史来看,申万环保板块估值曾在2015年达到历史峰值,市盈率约100X左右,此后一路下滑,2018年以来,申万环保板块的估值持续下行,2018年底申万环保板块估值已降至历史底部,约17X左右。目前申万环保板块整体的市盈率为25倍,处于历史低位水平。

科创板环保企业估值水平有望提升同行业估值。从已上市环保企业看,科创板估值水平均高于同环保细分行业均值水平及龙头企业估值,预计随着越来越多的环保企业上市后,对优质的环保企业创业板上市公司以及A股上市公司来说会有一个估值的双向提升,低估值向高估值收敛,提升优质环保企业估值水平。

1.3. 融资环境趋暖,政策红利致成本端有望受益

2019年前三季度经济下行压力加大,但投资结构持续优化。2018年前后,环保产业大面积遭遇投融资困境,环保项目尤其以PPP项目为甚,具有资金需求量大,回收期长、资金周转慢等特点,获得银行信贷资金存在难度。2019年中美贸易冲突全面加剧,国民经济下行压力加大,中国宏观经济告别2016-2018年“稳中趋缓”的平台期,经济增速回落幅度加大,从GDP季度数据显示,2019年前三季度GDP增长分别为6.4%、6.2%、6.0%。经济下行的原因国际贸易萎缩、投资意愿低、消费意愿下降,消费和资本形成总额对经济的贡献不断走弱。从投资看,社会投资、技改投资的增速持续高于整体投资水平,生态保护和环境治理、农业等补短板领域的投资保持较快增长,生态保护和环境治理业、农业投资上半年的同比增速分别为35.4%和15.4%,分别快于全部投资的29.4和15.4个百分点。