2019年5月9日,阿纳达科公司在官网上宣布和西方石油公司达成并购协议,同意后者以每股59美元现金加0.2934股股票的方式,收购阿纳达科全部流通股股票。

经历了一个多月的激烈竞逐,400亿市值的“小公司”西方石油公司击败市值大自己5倍的石油巨头雪佛龙,如愿将阿纳达科收入麾下。这起备受全球瞩目、被美国媒体视为“大卫与歌利亚”的史诗性对决终于落下帷幕。

这起全球第六大油气并购案究竟将给油气行业发展带来多大影响?谁又是这场超级并购的最大赢家?全球油气市场未来发展格局又会如何演化?本文将对此进行分析。

一波三折的超级并购案

让我们首先来回顾一下这起跌宕起伏、一波三折的超级并购案:

4月12日,雪佛龙公司宣布与阿纳达科(Anadarko)达成约束性协议,以每股报价65美元、总价330亿美元收购阿纳达科全部发行在外的股份,此次交易将通过“股票+现金”方式完成,阿纳达科股东每股将获得0.3869股雪佛龙股票加16.25美元现金,整体交易价值高达500亿美元。如果因竞价雪佛龙不得不交易终止,阿纳达科需要向雪佛龙支付10亿美元分手费。

就在雪佛龙公司公布消息当天,笔者已注意到一些美国媒体的报道,称西方石油公司(Occidental)也开始参加竞购,而且开出的价格更为诱人——每股76美元,其中现金部分为40%(30.4美元/现金),自身股票部分为60%。

尽管西方石油公司的报价更高,但缺陷在于西方石油公司体量小于雪佛龙,其需要发行的股票对价部分超过了现有股份总盘子的20%,因此需要该公司召开股东大会进行批准,这就给交易带来了不确定性。因此,尽管西方石油公司的报价更诱人,但阿纳达科还是优先选择了雪佛龙。

然而,西方石油公司却不轻言放弃,他们认为自己和阿纳达科才是“天造地设的一对”(此后新闻报道揭示西方石油公司两年前就看上了阿纳达科)。在获得“股神”巴菲特100亿美元的支援下,西方石油公司此后两次调整竞购计划,开出了更具吸引力的并购条件。

第一次是将76美元/股的报价中的现金部分修改为50%,达到38美元(虽然提高了现金比例,其发行股票对价仍然超过20%股份对价的规定,仍需股东大会批准)。此后又将现金收购比例从50%提升至78%(每股59美元现金),这样就取消了需要股东表决通过的程序。同时宣布将剥离88亿美元的非洲资产给法国石油巨头道达尔。

在西方石油公司步步紧追之下,阿纳达科终于被“感动”了。该公司5月6日称,其董事会已经通知雪佛龙将终止与其达成的330亿美元交易,转而支持西方石油的报价。

阿纳达科给雪佛龙公司4天的回应时间,但雪佛龙公司最终选择了退出(雪佛龙公司认为加价风险过大,公司ceo迈克·沃斯表示,“竞购成功并不意味着一定要不惜代价,成本和资本纪律同样重要。”)西方石油公司最终如愿以偿“抱得美人归”。

谁是这起并购的最大赢家?

回顾这起一波三折、峰回路转的超级并购案,西方石油公司之所以能够“吃下”体量与其差不多的阿纳达科公司,一方面得益于获得了伯克希尔·哈撒韦公司和道达尔这两大公司的支持,更重要的应归因于西方石油公司坚定的并购决心和精准有效并购策略的实施。

华尔街分析人士表示,此次并购案中西方石油公司在非常时间推出非常手段值得称道。

首先,该公司掌门人维姬·霍鲁布(VickiHollub)迅速飞抵巴菲特位于奥马哈的家中,游说“股神”相助;第二,西方石油公司决定在完成收购阿纳达科后,将后者位于非洲的资产以88亿美元的价格出售给法国石油巨头道达尔,也锁定了部分现金;第三,修改竞购计划,提高了现金支付比例,从而绕开阿纳达科股东大会投票程序,策略上做到速战速决。

当然,完成收购只是“第一步”。很多人可能都在关心,这起收购能否创造一个多方共赢的局面?

首先,对巴菲特的伯克希尔·哈撒韦公司来说,以100亿美元优先股方式注资西方石油公司,这为其高达上千亿美元的现金找到了很好的投资去处。

8%的投资回报与美国含股息的道琼斯公用事业平均指数收益率基本处于同一水平,相当于税前债务成本约10%,明显高于西方石油公司的股息回报(4.7%),是该公司债券成本的3倍。

同时巴菲特还获得西方石油公司8千万普通股认购的认股权证,这种“优先股+认股权证”的模式风险有限但潜在收益巨大。对股神来说这显然是一笔很划算的买卖。

其次,对道达尔公司来说,斥资88亿美元接手阿纳达科原有的非洲资产(包括莫桑比克、加纳、阿尔及利亚),将进一步强化该公司在深水、液化天然气(LNG)领域的领导者地位。

特别是在LNG业务方面,阿纳达科是莫桑比克1区块的最大股东及作业者,占有26.5%的股份。该项目设计液化产能1288万吨/年,其天然气储量预计可支持4000万吨的LNG产能。

买入该笔资产后道达尔将巩固全球第二大LNG供应商的角色(仅次于壳牌)。存在的风险则是,该公司在非洲这一高风险地区的资产比重进一步上升,风险敞口有所增大。

第三,对西方石油公司来说,收购阿纳达科后公司迅速实现了做大做强。

西方石油公司一跃成为美国市值第三大石油公司(约700-800亿美元,仅次于埃克森美孚和雪佛龙)。同时公司油气产量将从70万桶/日增至130万桶/日,尽管与五大石油巨头(产量均值约330万桶/日)仍存在差距,但已超越康菲石油(128万桶/日),进入全球规模最大的E&P公司行列。

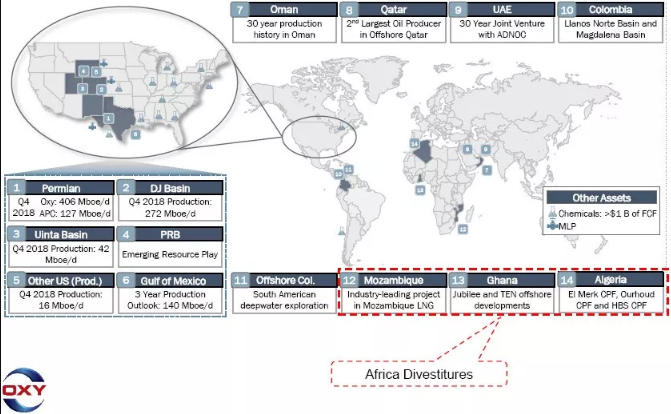

▲图1:完成收购后的西方石油公司业务版图,资源来源:西方石油公司

1 2