国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

让数据说话之七:危废填埋产能两年接近翻番

让数据说话之七:危废填埋产能两年接近翻番固废网讯:摘要:危废填埋产能两年高速扩张87%,接近翻番:2017年与2018年我国分别新增危废填埋产能46万吨/年(14个)和47万吨/年

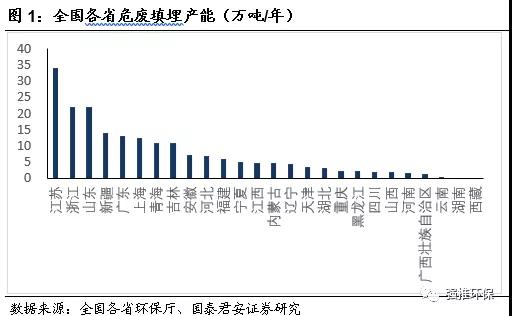

固废网讯:摘要:危废填埋产能两年高速扩张87%,接近翻番:2017年与2018年我国分别新增危废填埋产能46万吨/年(14个)和47万吨/年(13个),较之2016年底的填埋产能规模107万吨/年,两年产能增长87%。截至目前,全国共有28个省份配置有危险危废填埋场,设施共有80个,总规模达到199.51万吨/年(甘肃与宁夏仅披露总库容)。总体而言,危废填埋场的分布已经较为广泛。分省份来看,全国填埋产能规模居前的主要包括:江苏(34万吨/年)、浙江省(22万吨/年)、山东(22万吨/年)、新疆(14万吨/年)和广东(13万吨/年)。

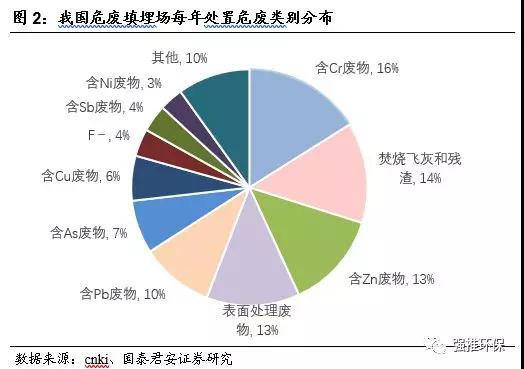

填埋产能扩张进度快于焚烧,有利于焚烧成本降低:目前我国每年通过填埋场处置的危废中,占比居前的品类主要包括:含Cr废物(16%)、焚烧飞灰和残渣(14%)、含Zn废物(13%)、表面处理废物(13%)等。其中焚烧飞灰和残渣填埋在焚烧处置危废的成本中占比15-30%,随着填埋产能的快速扩张,已有个别省份出现填埋价格的降低,将有利于焚烧处置成本下降。

继续推荐①环保运营板块现金回流稳定,关注垃圾焚烧&危废处置:以垃圾焚烧板、危废处置等板块受益于产能稳步扩张、经营效率改善,未来几年业绩稳健提升,关注东江环保、金圆股份、旺能环境等龙头公司;水务板块稳定分红。②博世科,PPP工程占比较低+运营服务提升ROIC:一方面,博世科2017年PPP带来的工程收入贡献约为30%,预计2018年约为40%左右。公司对流动性占用和对PPP依赖程度并为达到较高水平,随着转债发行完毕,资金周转对于完成2018项目兑现压力不大。另一方面,公司目前PPP中,乡镇水务类项目的施工合同普遍采用EPC+O,河道治理类项目中,公司控股项目中,运营收益显著提升项目整体ROIC。运营占比较低项目公司仅作参股方。

本周板块订单回顾:本周环保公司合计新增订单33.96亿元,其中,新增订单金额最大三家依次为首创股份联合体(22.89亿元)、东珠生态(3.72亿元)、雪浪环境(1.76亿元)。

本周市场行情概览:电力板块上涨0.23%、环保、燃气和水务板块分别下降3.95%、3.93%、3.14%;上证综指、深证成指和创业板指分别下跌2.99%、3.83%、3.06%。涨幅前三名:华控赛格(20.16%)、佳力图(10.08%)、上海洗霸(3.76%);跌幅前三名:中再资环(-13.58%)、永清环保(-12.06%)、金鸿控股(-11.05%)。

风险提示:信贷持续收紧趋势下,PPP业务占比过高的企业或存在资金周转压力。

正文:

一、危废填埋产能建设连续两年突飞猛进,产能接近翻番

1.1.危险废物填埋产能建设两年快速扩张,增长至200万吨/年

截至目前,全国共有28个省份配置有危险废弃物填埋场,设施共有80个,总规模达到199.51万吨/年(甘肃与宁夏仅披露总库容)。因此,总体而言,危废填埋场的分布已经较为广泛,个别不设置危废填埋产能的省市,通过水泥窑协同焚烧的方式处置垃圾飞灰等需要填埋解决的危险废物。

分省份来看,全国填埋产能规模居前的主要包括:江苏(34万吨/年)、浙江省(22万吨/年)、山东(22万吨/年)、新疆(14万吨/年)和广东(13万吨/年),除新疆是因为土地使用价格优势使得填埋工艺推广较快之外,填埋处置产能分布基本与危废处置需求集中地区匹配。

2017年与2018年我国分别新增危废填埋产能47万吨/年(13个)和46万吨/年(14个),两年合计新增产能93万吨/年,参考2016年底产能107万吨/年,当年填埋处置危废86万吨/年,2017-2018两年新增产能87%。

1.2. 填埋产能的快速扩张,或带来焚烧/资源化成本降低

目前我国的危险废物处置方式主要包括综合利用、焚烧、填埋与物化等方式。填埋处置是其中规模最小的方式,主要用于处置资源化经济性较差、且无法通过焚烧减量的危险废物,如危险废物、生活垃圾的焚烧飞灰与残渣等;毒性较高且资源化不经济的重金属污染物。

根据中科院发布的一份我国27座危废填埋场综合调研结果,每年通过填埋场处置的危废中,占比居前的品类主要包括:含Cr废物(16%)、焚烧飞灰和残渣(14%)、含Zn废物(13%)、表面处理废物(13%)、含Pb废物(10%)。

2018年环保督查回头看与“清废2018”等监管趋严的大背景下,全国各省更加重视危废产能缺口问题,填埋产能由于建设周期短、技术难度较低产能释放进度较快,根据我们草根调研的情况,已有部分省份危废填埋价格开始下降。

危废填埋价格的下降,有助于危废焚烧成本降低。目前我国的危废焚烧处置中,平均每吨危废将产生0.25-0.3吨的燃烧残渣与飞灰,按照3500-5000元/吨的填埋处置价格计算,每吨焚烧危废的灰渣处置成本约为875-1500元/吨。在焚烧处置的总成本中占比约15-30%。因此,填埋产能的快速释放,将降低焚烧处置成本,提升效益。

展望未来三年,我们认为由于选址的客观限制与填埋空间的不可逆消耗,填埋产能的释放空间会逐步缩小。目前的填埋价格下降,有一定的原因在于填埋与焚烧产能释放周期不匹配,而随着近两年启动的焚烧产能逐步释放(环评通过后仍需1.5-2.5年),填埋的需求加速释放,不排除仍有阶段性涨价空间。

延伸阅读:

让数据说话:水泥窑协同已占据危废焚烧半壁江山

首页 下一页 上一页 尾页-

浅析垃圾焚烧炉受热面腐蚀及应对措施2018-12-24

-

一起走进贵阳市首个垃圾焚烧发电厂 全码解析垃圾发电(多图)2018-12-22

-

项目动态|广西桂林山口生活垃圾焚烧发电项目点火!2018-12-22

-

最新公示|江西遂川县生活垃圾焚烧发电项目规划选址定在哪了?(公示)2018-12-22

-

盘点:2018中国各省市新建441座(垃圾焚烧发电)项目动态汇总(2018年1月-12月)2018-12-22

-

第三次!闽清县生活垃圾焚烧发电厂PPP项目资格预审结果公示:伟明环保等五家联合体入围2018-12-22

-

好科幻!全息投影展示垃圾焚烧发电过程2018-12-22

-

肖家祥:产能置换和错峰生产将是2019年的关键2018-12-22

-

山东省2018年钢铁行业化解过剩产能情况公告2018-12-22

-

云南省丽江市生活垃圾焚烧发电PPP项目(二次)澄清答疑NO.22018-12-22

-

三门峡市城乡环卫一体化及生活垃圾焚烧发电PPP项目预中标结果公示2018-12-22

-

河北邢台威县要新建生活垃圾焚烧发电站 快看位置选在哪?2018-12-21

-

走进去看看!这座在垃圾焚烧圈出了名的日本垃圾焚烧发电厂 里面是啥样的?(多图)2018-12-21

-

关于广水市生活垃圾焚烧发电项目的告知书2018-12-21

-

日处理1000吨! 任丘市生活垃圾焚烧发电特许经营项目招标公告2018-12-21