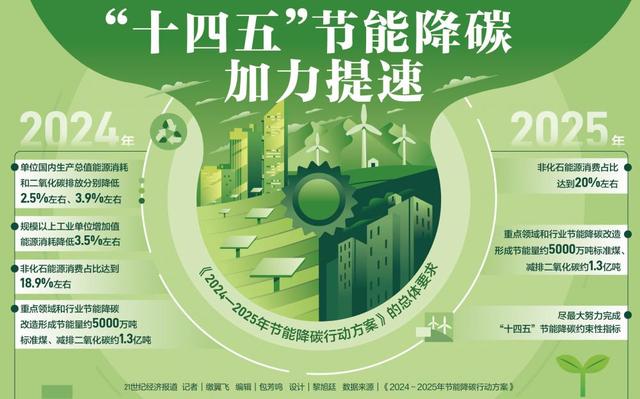

国务院关于印发《2024—2025年节能降碳行动方案》的通知

晶澳欲借壳上市 组件巨头能否火速回A存变数

晶澳欲借壳上市 组件巨头能否火速回A存变数:急着从海外“返乡”的中概股,不仅是顶着光环的互联网公司,还有曾经扎堆赴美上市的光伏巨头。天业通联7月23日晚间发

:急着从海外“返乡”的中概股,不仅是顶着光环的互联网公司,还有曾经扎堆赴美上市的光伏巨头。

天业通联7月23日晚间发布公告称,拟以发行股份的方式,收购晶澳太阳能(简称,晶澳)100%股权。公司已与晶澳的实控人签下“重组意向协议”。

而就在不到一周前的7月17日,晶澳太阳能才刚刚宣布正式从美国纳斯达克退市。

本次重组完成后,晶澳董事长兼CEO靳保芳预计将持有上市公司5%以上的股份,根据相关规定,靳保芳为上市公司潜在关联方,因此,本次重组构成关联交易。本次重组前后,上市公司的实际控制人将发生变更,由何志平变更为靳保芳,因此本次重组将构成借壳上市。

近三年,同样在美股上市的天合光能、英利、无锡尚德都纷纷逃离美股,只有晶科能源、大全新能源、天华阳光、昱辉阳光四家尚在纳斯达克坚持。其中昱辉阳光曾因股价低于1美元而收到退市警告,已变为只关注中小电站尤其是分布式业务的独立下游服务商,所有组件等生产设施及资产全部转出。

一位券商电新分析师向记者表示,主要还是受国内光伏环境影响。“中国光伏打破技术封锁,同时开拓市场,早已告别“两头在外”的不利局面,在美国上市已没有当年的优势。可以看到,与港股和美股的竞争对手比,A 股的高市盈率使得A股上市的光伏企业股权融资成本更低,隆基就是典型案例。”

但在“严监管”依然是主基调的借壳市场,晶澳的回A计划依然存在很大变数。

撤离美股

目前,晶澳太阳能借壳一事尚处于起步阶段。

根据天业通联公告,公司将积极推进与交易对方的进一步沟通、洽谈,督促独立财务顾问、律师、审计、评估等中介机构努力开展工作,争取尽快提交并披露符合要求的文件。同时指出“本次协议为各方表达合作意愿的战略性、意向性协议,最终能否达成存很大不确定性”。

关于该笔交易,天业通联最早在7月19日午间披露,并从开市起停牌,也就是在晶澳从美股纳斯达克退市之后一天,可见晶澳对于借壳上市早有盘算,虽然在2017年12月,针对关于晶澳在国内上市的传言,晶澳曾发布声明称,“目前公司没有关于国内上市的计划,晶澳太阳能有限公司及其关联公司没有也不会以再上市名义发布募集资金的通知、公告、内部消息等,更不会以再上市的名义实施公开募集资金的行为。”

显然,在资金压力之下,晶澳坐不住了,没有像同样从美股退市的天合光能一样先推进股改,再进入辅导备案为回A慢慢铺路,而是选择了火速借壳。

晶澳太阳能成立于2005年,是高性能光伏产品制造商,产业链覆盖硅片、电池、组件及光伏电站。目前,晶澳在全球拥有11个生产基地、20多个分支机构,产品足迹遍布100多个国家和地区,广泛应用于地面光伏电站以及工商业、住宅分布式光伏系统。

2007年2月7日,晶澳太阳能在美国纳斯达克证券交易所挂牌上市。挂牌上市时,该公司仅投产8个月。

但风光不久,受“金融危机”影响,加上随后欧美等国连续发起双反,海外市场急剧缩水,中国光伏企业陷入寒冬。晶澳也难逃一劫,低估值和退市警告随之而来。

在此期间,晶澳开始从电池制造向下游光伏组件扩容,经历了连年亏损后,终于在2014年扭亏为盈。

2015年,伴随着光伏组件制造行业向下游电站业务的延伸趋势,晶澳也顺势在智利建立合资企业,开发大型太阳能光伏发电项目,融资需求愈发强烈。

也就是在2015年,晶澳首次收到了靳保芳的私有化要约,报价9.69美元,企业估值约4.891亿美元。不过这一收购方案迟迟没有实施。

2017年6月5日,上市公司晶澳再次获得了一份来自靳保芳提议的私有化邀约,交易报价为6.8美元。一经公布,公司股价当天下跌了2.59%至6.39美元。

终于,2017年11月17日,晶澳太阳能宣布与晶澳控股等达成了一项最终协议和合并计划。上市公司将以3.62亿美元的全现金交易方式被收购且实现私有化,买方为靳保芳,及他所控制的一家英属维尔京群岛注册企业晶龙集团。

根据交易条款,每股普通股可换得1.51美元现金,每份ADR可换得7.55美元现金,与2017年6月5日的收盘价相比该价格溢价18%。

可以说,晶澳当年赴美上市是为了融资,而如美股市场或许已经不能满足晶澳的融资需求。近些年,国内光伏业内多认为,光伏板块中概股估值普遍被低估。

包括晶澳在内的几家中概股光伏企业的市值均在10亿美元以内,但美国本土光伏企业First Solar和Sun Power总市值也分别超过50亿美元和10亿美元,远高于光伏中概股,更不用说与在A股上市的光伏企业市值相比。

财务压力

晶澳之所以“急着”上市,与其目前短期债务压力密不可分。

根据经普华永道中天会计师事务所审计并出具标准无保留意见的晶澳2015-2017 年审计报告,2017 年以来,随着光伏产品产能规模的扩张建设以及在建光伏电站项目的持续推进,公司总资产和总负债规模均有所增长,当年末公司总资产和总负债分别为203.64 亿元和147.31 亿元,同比分别增长9.25%和9.59%。

从财务杠杆比率来看,随着负债规模的增长,公司资产负债率呈上升态势,2017 年末公司资产负债率小幅上升0.23 个百分点至72.34%;总资本化比率小幅下降1.1个百分点至55.2%。

资金压力下,在上市之前,晶澳已经开始在国内发债,晶澳获准向合格投资者公开发行面值不超过人民币19.50 亿元的公司债券。2018 年3月13日公司成功发行第一期1亿元公司债券。

根据6月21日中诚信证评对晶澳该债券发布的评级报告,截至2017 年末,晶澳总债务69.4亿元,较上年末增长3.61%。同时,2017年随着部分长期借款的临近到期,导致公司2017年末一年内到期的非流动负债增加,短期债务较上年末增长13%至42.18亿元,短期偿债压力较大。

在资金问题上,彭博新能源财经在晶澳去年宣布私有化时就指出,一旦从美国退市,公司首先需要一笔用于回收股份的资金,之后要在国内重新上市,这中间存在较长的时间差,且是否能融资和上市都存在不确定性,每家企业根据自身的情况判断是否能承担这个风险。

而且,晶澳“高调回A”的计划恰好赶在行业“断奶”之时,受“531新政”的影响,大部分光伏公司的出货量明显下滑。

前述分析人士指出,“现在显然不是最好的时机,从市场来看,531新政以来,A股光伏板块市值缩水数百亿元,特别是一些龙头企业股经历了多个跌停,股票价格随之出现大幅跳水。对于晶澳后续的市场表现会产生一定影响。而且,借壳通道也并没有前几年那么好用。”

不过,其表示,晶澳本身的竞争力依然值得肯定,虽然毛利率下降,但规模和销量依旧还在,同时,国内业务和国外业务的比例在较合理的数值,能够一定程度上抵御市场波动风险。

在今年5月SNEC全球光伏领袖对话上,晶澳副总裁曹博透露,2015年至2017年,晶澳太阳能持续加大国际市场开拓力度,占比由45%、49%增长至54%。

2018年上半年,晶澳依然在不断开拓海外市场,先后在东欧、以色列、约旦、马来西亚、巴西、韩国、纳米比亚等地区拓展业务。

原标题:晶澳欲借壳上市 组件巨头能否火速回A存变数

-

中电光伏海外产能持续扩大2024-08-16

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16