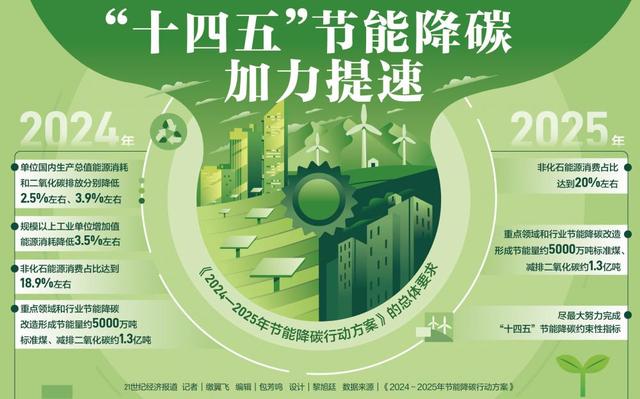

国务院关于印发《2024—2025年节能降碳行动方案》的通知

绿色债券承销商发展战略

来源:新能源网

时间:2019-01-15 14:08:06

热度:

绿色债券承销商发展战略绿色债券以及各类可持续金融产品的蓬勃发展,逐步为专业银行提供新的发展商机。本研究报告中,我们就全球一线绿债承销商迄今为止的绿债承销业务活动进行了分析,并围绕着

绿色债券以及各类可持续金融产品的蓬勃发展,逐步为专业银行提供新的发展商机。本研究报告中,我们就全球一线绿债承销商迄今为止的绿债承销业务活动进行了分析,并围绕着绿债承销商对自身未来发展、及其业内领导地位的看法进行了调研。

目前,各国银行界的关注重心正逐步从单纯绿色债券过渡到可持续主题的债券业务。银行家们放眼未来5年认为,能够获得可持续标签的、或与联合国可持续发展目标(SDG)相关的债权与债务,将蕴藏着最大的商机。

财务激励措施将是实现绿色或可持续债券市场规模化发展的关键,而建立规范绿债术语的全球统一标准则能够进一步推动绿债市场的发展。

欧洲仍将是全球多数银行开展可持续债券承销与经办业务的核心地区,而中美两国也被视作具有巨大发展潜力的增长型市场。

从绿债承销量来看,美银美林集团(Bank of America Merrill Lynch)以2014年至2018年上半年期间290亿美元的绿债总承销量独占鳌头。此外,美银也是全球绿债发行量占比较高的银行之一,体现了其“行动派”的战略风格。

从已有的绿债承销量来看,瑞典北欧斯安银行(SEB)凭借其20%的绿债承销业务占比(相比于该行全部债券承销量)位列全球第一。SEB采取的是将绿债普及至SEB全部业务的内部管理战略。

上一篇:海上油气大赌局

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16