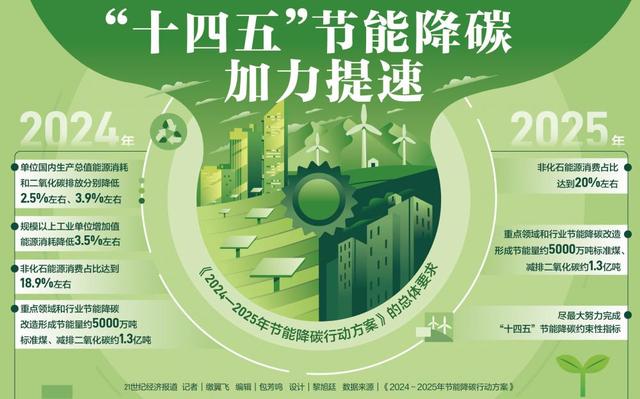

国务院关于印发《2024—2025年节能降碳行动方案》的通知

永泰能源:正对首批238亿元资产处置项目与各意向购买方进行深入沟通

永泰能源:正对首批238亿元资产处置项目与各意向购买方进行深入沟通永泰能源(600157.SH)公布,为充分维护投资者利益,根据中国银行间市场交易商协会有关规定,公司因银行间市场债

永泰能源(600157.SH)公布,为充分维护投资者利益,根据中国银行间市场交易商协会有关规定,公司因银行间市场债务融资工具违约事件发生,现就目前相关工作进展情况及后续安排公告如下

一、公司生产经营情况

违约事件发生后,在各界理解、支持下,公司积极采取各项措施,努力确保生产经营稳定,未出现非正常停顿、歇业情况,2018年实现全年发电量334.72亿千瓦时,原煤产量976.61万吨。2019年以来,电力、煤炭等主业经营正常,公司所属14座在产矿井继续保持安全生产,煤矿效益稳定;4家电厂得益于电煤价格往下回调和电厂利用小时数提高,电厂效益有所提升。2019年一季度公司完成发电量86.01亿千瓦时,原煤产量214.88万吨。

公司重大建设项目有序推进,大亚湾项目目前处于验收阶段,水联运工作已于2019年3月底完成,4月25日公司已获得港口主管部门同意开展靠泊作业调试的批复意见,7月3日已获得惠州市交通运输局同意试运行经营批复意见,预计将于2019年9月初投入试运营。设计年产600万吨的陕西亿华海则滩煤矿建设项目核准手续正在积极办理中。

二、金融机构债权人委员会进展情况

永泰集团金融机构债权人委员会(“债委会”)自2018年8月23日成立以来,积极协调金融机构债权人开展救助帮扶措施,聘请中介机构进驻现场开展尽调工作,目前尽调工作已结束。债委会对公司价值基本认可,正抓紧制定一揽子解决的债务重组方案。公司将与债委会保持密切沟通,根据其工作进展及时履行信息披露义务。

债委会于2019年3月22日发出纪要明确,在债务重组过渡期内,在公司满足相应条件后,主席团建议各债委会成员按照基准利率水平降低企业财务风险,存量债券票息建议降至基准利率水平,在清偿原拖欠本息后建议免除相应罚息复利。公司根据该纪要精神,正积极推动债务展期、续贷以及存续债务的降息工作。

三、公司资产处置进展情况

为加快资产出售工作,公司通过对内设立总协调组和专项工作小组、明确责任及奖惩机制,对外积极拓宽交易渠道、广泛收集市场信息等手段,多举措推动资产处置进度。目前公司正对首批238亿元资产处置项目与各意向购买方进行深入沟通,其中珠海东方金桥一期、二期基金3.5亿元已完成对外转让,华能延安电厂49%股权以4,526万元完成出售,江苏吉新电力有限公司60%股权以2880万元完成出售,回笼资金已全部用于偿还公司债务和补充经营所需资金。后续公司将继续强化资产处置力度,推进债务问题化解。

四、控股股东战略重组进展情况

为妥善解决债务问题,公司控股股东永泰集团与北京能源集团有限责任公司(“京能集团”)在签署《战略重组合作意向协议》后,京能集团经履行内部决策程序,选聘审计、评估、法律、财务顾问等中介机构于2018年9月下旬进场,对包括永泰能源在内的永泰集团及其下属企业开展现场尽调工作,2018年11月末现场工作全部结束。京能集团正根据尽调结果制定战略重组方案,并结合重组方案与债委会进行沟通。公司将按照上市公司信息披露的相关规定,根据战略重组进展情况及时履行信息披露义务。

五、债务融资工具处置进展情况

公司将继续通过稳定企业生产经营、加快资产处置、积极参与永泰集团战略重组等多种措施,多渠道筹措资金,在债委会及监管部门的统一指导下,共同化解债务风险,从根本上保障债权人权益。

同时,公司将保持与投资者及相关中介机构的密切沟通,做好后续银行间市场债务融资工具处置工作,并按照《银行间债券市场非金融企业债务融资工具信息披露规则》和各期债务融资工具募集说明书/定向协议的有关规定,及时、充分、完整履行信息披露义务。

-

远光软件投资武汉子公司 “抢”人才、谋外延发展2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟计划加强地区合作促进新能源投资和创新2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

2014年巴西清洁能源投资同比大幅增长2024-08-16

-

能源互联网行情持续发酵 重视国企改革投资主线2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

农业部1亿美元投资推动美国生物质能发展2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16