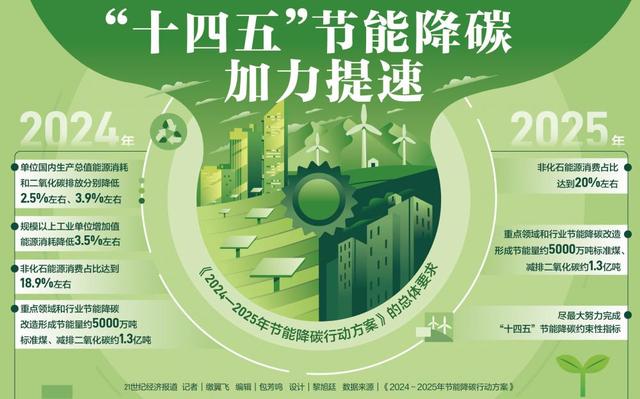

国务院关于印发《2024—2025年节能降碳行动方案》的通知

东旭光电债务违约调查:一场金融抽贷引发的多米诺效应

东旭光电债务违约调查:一场金融抽贷引发的多米诺效应:东旭光电债券违约事件持续发酵,被视为“2019年年终大雷”。11月19日,证券时报记者赶赴位于北京西城的东旭集团办公地实地探营,

:东旭光电债券违约事件持续发酵,被视为“2019年年终大雷”。11月19日,证券时报记者赶赴位于北京西城的东旭集团办公地实地探营,东旭光电债务违约的更多原因逐步浮出水面。

东旭光电负责人丁一(化名)对证券时报记者表示,公司未能如期兑付应付利息及相关回售款项,与公司资金暂时出现短期流动性困难有关;而流动性困难的直接导火索,则来自于金融机构一笔20亿元规模的抽贷行为。东旭光电流动性瞬时紧缩。

东旭光电债务违约,可以视为这家近年来一直在质疑声中前行的公司相关风险的一次集中暴露。可以预见,它大概率将引发公司后续融资、运营等多层面的多米诺效应。在东旭方面看来,这折射出民营企业融资难、融资贵问题依然待解。不过也有业内专家表示,东旭违约表明,在中国经济结构调整和金融生态变局之下,部分企业此前风险可能潜藏,未来则有可能加速暴露。

值得注意的是,19日早间,东旭光电和东旭蓝天“闪电”祭出石家庄国资接盘的消息,未来“东旭系”能否向死而生、彻别质疑,仍有待时间给出答案。

30小时,经历了什么?

从东旭光电爆出债务违约,至记者发稿,已经整整过去了30个小时。由于事发突然,这段时间内,忙于开会沟通、商讨应对方案成为东旭光电和控股股东东旭集团管理层的第一任务。

“我是(18日)下午得知东旭光电债务违约一事的,从昨天收盘开始,我的电话就被打爆,包括投资人、媒体、监管机构等各方面在内,我都要进行沟通。一直到(19日)凌晨3点,我才下班回家。”丁一对证券时报记者表示。

东旭光电逾37万户股东,则更为焦躁。截至2019年三季度,中证金、基金专户、北上资金都已成为东旭光电前十大流通股股东。在东旭光电“股吧”中,早已充斥着“康得新第二”“在雷区碰雷”,甚至“骗子公司”等判断,不少回复时间都定格在凌晨时分。

东旭高管及部分基层员工,也几近通宵无眠。“上清所是23点之后才发布公司第一期中期票据违约公告的,按照流程,只有在上清所发布公告后,上市公司才能发布相关公告。因此大家都在一边等待一边商量应对方案。”

回看可知,上清所发布违约公告是在18日深夜。公告显示,“11月18日是16东旭光电MTN001A、16东旭光电MTN001B的投资人回售行权执行日及付息日。截至今日日终,我公司仍未收到东旭光电支付的付息兑付资金,暂无法代理发行人进行本期债券的付息兑付工作。” 统计显示,两债券共计涉及待兑付资金超过20亿元。

东旭光电公告则是定格在了19日早间。公告显示,“由于资金暂时出现短期流动性困难,致使上述两个品种未能如期兑付应付利息及相关回售款项。”

为何183亿<20亿?

在相当长的一段时间内,东旭光电被视为白马股,本次违约一出,便引起市场哗然。“现在东旭涌上了风口浪尖。”东旭光电某部门中层管理人员方磊(化名)对证券时报记者表示。

哗然声中,最为市场所不解的是,东旭光电2019年三季度账面上还坐拥183亿元的货币资金,为何四季度才过去一半时间,突然之间连20亿元债务都支付不起呢?

通过A股爆雷案例来看,市场对此主要有两种负面猜测:要么巨额账面货币资金被挪用,要么涉嫌财务造假。而这两点猜测,又都与东旭光电近年来财务报表持续出现的“大存大贷”现象密切相关。

数据显示,2018年底东旭光电货币资金为198亿元;2019年一季度上升至218亿元,在所有A股公司中排名升至84位。

同时东旭光电“大现金”与“大负债”并存,其中去年有息负债已经高达204亿元。

对于“存贷双高”现象,深交所今年5月曾专门给东旭光电下发过问询函。东旭光电曾详细披露了存款资金构成:公司货币资金198亿元中,募投项目专用资金84亿元,日常经营中的信用证及承兑汇票保证金、定期存单以及质押存单、保函保证金总共占用49亿元,上述两部分资金均为不同程度的受限资金。

贷款方面,公司有息贷款金额包括长短期借款和有息债券总共204亿元,2016年至2018年资产负债率为52.29%、53.11%、53.95%,平均资金成本约为5.23%,处于行业平均水平。

对于这一回复,会计师、独董、保荐机构曾一齐进行过正面“背书”。而东旭光电方面当时也曾对记者明确表示:“前述数据表明,东旭光电不会因为‘存贷双高’而对企业的日常经营带来风险,这是东旭光电不同于问题公司的本质差别。”

那么,本次债务违约是否与“存贷双高”问题持久未解有关呢?

在19日采访中,丁一的解释是,“存贷双高”与产业属性有关;虽然公司现金余额较大,但可用的流动资金并不多。

“东旭光电主营业务属于资金密集型的制造业,本身就需要大量资金进行沉淀,以便进行设备储备、技术储备。另一方面,公司即便有大额账面资金,掰开揉碎之后,除了受限资金之外,可用的流动资金并不多——这就是公司逾180亿现金却无法支付20亿元到期债务的核心原因。”丁一表示。

对于本次债务违约是否指向了公司流动性问题,丁一没有明确表态,只是说,需等待上市公司公告披露。

抽贷导火索

不过,东旭光电的短期流动性出现难题,已经成为不争的事实。在最新公告中,东旭光电就表示,“公司资金暂时出现短期流动性困难”,成为本次债务违约的直接导火索。在记者追问下,“短期流动性困难”出现的更多细节逐步现身。

丁一表示,导火索来自于金融机构一笔20亿元的信用贷款抽贷。“企业现金就像血液一样,20亿元规模对东旭光电来说不是一笔小数目。毕竟,排除受限资金之后,公司可动用的资金大体维持在30亿元~50亿元。”

丁一强调:“该金融机构本来是答应续贷的。但在公司偿贷完毕后,就再也贷不出来了。”

金融机构通过“雨天收伞”的方式回收贷款,部分民营企业家此前也对证券时报记者证实过。尤其在“去杠杆”背景下,不少A股民营上市公司都曾遭遇类似情况。东旭光电财务部门为何没能及时提防呢?

“在民营企业融资难的背景下,金融机构能够给予放贷已属不易。公司对此非常感谢,没能设防。”丁一回复记者。

不过,对于东旭光电而言,本次债务违约虽然事发突然,但公司也曾努力,以期规避。丁一对记者介绍,就在本月中旬,公司方面还给河北省乃至中央政府部门打过报告,明确指出金融抽贷给公司流动性带来的巨大负面影响。

“我们当时希望避免债务违约的出现,进而维护金融稳定的大局。同时,我们也曾积极协调控股股东和上市公司放贷者不要再断贷、抽贷,但是从最终结果来看,都没能成功。”

“虽然中央在不断呼吁,但是民营企业融资难、融资贵问题迟迟没有解决。”丁一慨叹,“东旭违约或只是冰山一角。倘若民企融资难、融资贵迟迟无法解决,东旭的债务违约,既不会是第一例,更不会成为最后一例。”

何以拆弹?

近些年来,以东旭光电为代表,东旭系公司一直站在一个摇摆的天平之上。一方面,在融资融券、深港通、MSCI成份股中都能找到东旭光电的身影,公司的技术优势也不断得到验证。

就在债务爆雷的同日,何梁何利基金2019年度颁奖典礼在北京钓鱼台国宾馆举行,东旭集团总裁李青作为著名科技创新型女企业家,被授予“何梁何利基金科学与技术创新奖”,这是她在2019年初作为第一完成人在人民大会堂获颁“国家科学技术进步奖”一、二等奖之后的又一荣光时刻。

另一方面,东旭光电的“存贷双高”问题、公司流动性问题,也一直是难以解开的谜题,不时引发市场猜测甚至质疑。而本次债务违约,可以视为公司此前风险的一次加速暴露。

对于“拆弹”方法,在19日公告中,东旭光电表示:“公司正在积极筹措资金,并积极与债权人协商,将尽快支付相关本金和利息,最大程度保证债券持有人的利益。”

19日午后,市场还传出可能展期的声音。有债券承销商知情人士透露,东旭集团正和债券持有人商谈,希望将“16东旭光电MTN001A”的回售展期六个月,不过债券持有人目前还没有就这个提议达成一致。

丁一给证券时报记者的回复是,解决路径主要包括两条:一是归拢其他小项目资金,积少成多,解决债务问题;二是引入其他资金。

19日早间,东旭光电和东旭蓝天双双停牌发布公告,东旭集团控股股东东旭光电投资有限公司拟向石家庄市国资委转让其持有的东旭集团51.46%的股权,可能会导致公司控制权发生变更。

其中,东旭集团为东旭光电A、B股以及东旭蓝天的控股股东,两家公司的实控人均为李兆廷。此外,李兆廷还通过上海国骏投资有限公司控股中小板公司嘉麟杰。

这种预期已经在东旭内部缓慢发酵。19日记者来到东旭集团时,并没有看到任何前来讨债的债权人。不过,多数东旭员工显然已经得知公司的违约消息,一方面,部分安保人员戒备加强,看到记者拍照,立即上前制止;另一方面,也有部分员工窃窃讨论东旭变身国资企业后,有望带来哪些新变化。

有业内人士认为,从“闪电”推出的控股权转让计划来看,东旭系的流动性危机正在显性化。不过,如果转让顺利推进,无论对于解决民企流动性难题而言,还是对于东旭系的投资者来说,有望告别胶着。

在东北证券研究总监付立春看来,东旭光电的债务违约,可以视为当前中国经济结构性问题的一个缩影。

付立春分析说:“东旭违约,并不能简单归咎于融资难题。在新常态下,过去过度扩张的重资产公司必然面临挑战。尤其随着金融市场深化改革,金融机构的贷款结构在不断调整,‘有保有压’是核心思路,在此背景下,部分企业以前风险可能是潜藏的,未来则会走向暴露。”

“中国经济,什么时候才会从‘L型’中走出来呢?”在采访最后,方磊一边自言自语,一边朝窗外远望。窗外,摇曳着因为气温骤降而开始脱叶的枝桠,只有熬过今年的寒冬,它们才能在明春骄傲重生。

原标题:2019年年终大雷来袭?东旭光电危情30小时,祸起金融机构"雨天收伞"

-

中国首座商业运营太阳能热发电站累计发电近1400万千瓦时2024-08-16

-

全球最大太阳能飞机“阳光动力2号”离开南京飞往美国2024-08-16

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16