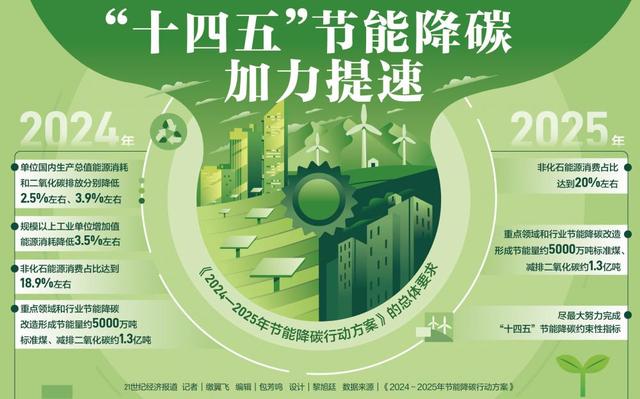

国务院关于印发《2024—2025年节能降碳行动方案》的通知

意大利批准4亿欧元基金为学校建光纤网络

来源:新能源网

时间:2020-05-07 16:00:32

热度:

意大利批准4亿欧元基金为学校建光纤网络意大利政府日前批准启动一项价值4亿欧元的基金,为全国各地的学校提供光纤连接。根据MondoMobileWeb的一份报告,意大利经济发展部希望在

意大利政府日前批准启动一项价值4亿欧元的基金,为全国各地的学校提供光纤连接。

根据MondoMobileWeb的一份报告,意大利经济发展部希望在未来两年内为32,000座建筑物(占学校的81%以上)配备光纤接入,以保证100Mbps的下载速度和最高1Gbps的上网速度。

符合资格的低收入家庭还将获得价值不超过500欧元的优惠券,以安装宽带连接并为儿童购买IT设备。

新学校网络上的首次激活预计将从今年9月开始。