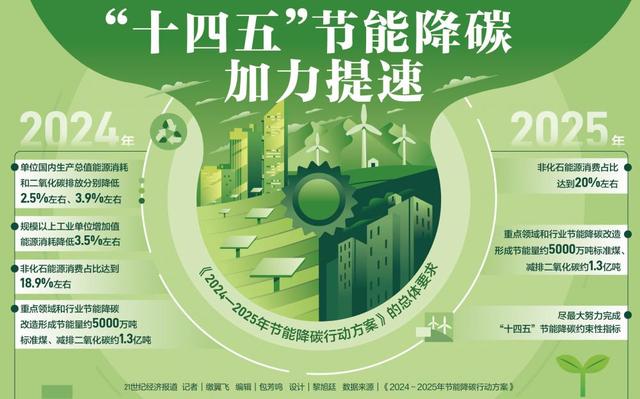

国务院关于印发《2024—2025年节能降碳行动方案》的通知

新能源产业迎财政金融政策“活水”,协鑫能科欲推风电基础设施公募REITs

新能源产业迎财政金融政策“活水”,协鑫能科欲推风电基础设施公募REITs“十四五”期间,国内风电、光伏等新能源项目实现平价无补贴上网后,是否还有其他财政、金

“十四五”期间,国内风电、光伏等新能源项目实现平价无补贴上网后,是否还有其他财政、金融政策的支持?

答案是肯定的。

5月31日,国务院印发《关于扎实稳住经济一揽子政策措施》(下称《措施》)的通知,提出在前期确定的交通基础设施、能源、保障性安居工程等9大领域基础上,适当扩大专项债券支持领域,优先考虑将新型基础设施、新能源项目等纳入支持范围;优化新能源汽车充电桩(站)投资建设运营模式,逐步实现所有小区和经营性停车场充电设施全覆盖,加快推进高速公路服务区、客运枢纽等区域充电桩(站)建设。

近期,通过财政金融政策支持新能源发展的信号不断得到强化。

5月30日,国家发改委、国家能源局发布的《关于促进新时代新能源高质量发展的实施方案》(下称《方案》)要求,完善支持新能源发展的财政金融政策,并提出了优化财政资金使用,完善金融相关支持措施,丰富绿色金融产品服务等三方面举措。

对此,国家发改委、国家能源局有关负责人在接受媒体采访时指出,“十四五”风光等主要新能源已实现平价无补贴上网,财政政策支持的方向和模式需要与时俱进,金融支持政策力度需要加大,进一步发挥财政、金融政策的作用。

直击新能源开发资金痛点

当前,我国以风电、光伏发电为代表的新能源产业发展成效显著。且随着发电成本的快速下降,风电、光伏行业已经基本进入平价无补贴发展的新阶段。

然而,平价上网时代下,风电、光伏项目开发资金需求不减,且前期新能源补贴拖欠问题短时间内并未完全消除,这些资金层面的痛点和难点亟待解决。

5月30日发布的《方案》,明确提出了7方面21项具体政策举措。这其中,完善支持新能源发展的财政金融政策的举措更是引发行业广泛关注。

《方案》在财政金融政策层面提出的三大举措包括,一是优化财政资金使用;二是完善金融相关支持措施;三是丰富绿色金融产品服务。且在优化财政资金使用和丰富绿色金融产品服务方面,《方案》中的“研究将新能源领域符合条件的公益性建设项目纳入地方政府债券支持范围”,“研究探索将新能源项目纳入基础设施不动产投资信托基金(REITs)试点支持范围”,成为亮点。

而5月31日发布的《措施》通知,更是明确要“加快地方政府专项债券发行使用并扩大支持范围”,提出要在前期确定的交通基础设施、能源、保障性安居工程等9大领域基础上,适当扩大专项债券支持领域,优先考虑将新型基础设施、新能源项目等纳入支持范围。

值得一提的是,为了稳定增加汽车、家电等大宗消费,《措施》同样明确要求,要优化新能源汽车充电桩(站)投资建设运营模式,逐步实现所有小区和经营性停车场充电设施全覆盖,加快推进高速公路服务区、客运枢纽等区域充电桩(站)建设。

“新能源项目适合发行REITs,存量资产丰富。”中信建投分析师竺劲认为,新能源项目特点与REITs产品特性较为契合,适于发行REITs。2021年末,我国可再生能源(风电、光伏、水电、生物质发电)装机规模达到10.63亿千瓦,存量资产丰富。

21世纪经济报道记者注意到,事实上,无论是《方案》还是《措施》,两份文件均不约而同地提及加快推进新能源项目的建设。对此,《方案》要求,创新新能源开发利用模式,加快构建适应新能源占比逐渐提高的新型电力系统,深化新能源领域“放管服”改革。这其中,在持续提高项目审批效率方面,依托全国投资项目在线审批监管平台,建立新能源项目集中审批绿色通道,制定项目准入负面清单和企业承诺事项清单,推进实施企业投资项目承诺制,不得以任何名义增加新能源企业的不合理投资成本。推动风电项目由核准制调整为备案制。

而《措施》亦表示,抓紧推动实施一批能源项目。包括,推动能源领域基本具备条件今年可开工的重大项目尽快实施,积极稳妥推进金沙江龙盘等水电项目前期研究论证和设计优化工作,加快推动以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地建设,近期抓紧启动第二批项目,统筹安排大型风光电基地建设项目用地用林用草用水,按程序核准和开工建设基地项目、煤电项目和特高压输电通道等。

“多举措并行,光伏装机加速推进。”申银万国证券分析师刘晓宁在最新发布的研报中认为,地方债、REITs等举措,有助于缓解新能源补贴拖欠问题,未来新能源运营商资金紧张局面有望得到缓解。

REITs等政策落地细节待完善

专项债、REITs等财政、金融政策的公布,极大地提振了新能源产业的投资、开发、建设的信心与积极性。

5月31日,A股光伏、风电板块几乎集体飘红,政策利好之下,龙头股股价持续上涨。

“发行公募REITs对清洁能源行业有着重要意义。”协鑫能科总经理费智在接受21世纪经济报道记者采访时表示,一是利国利企,一方面响应“双碳”目标的号召,另一方面有利于经济建设,特别是有利于民营企业降负债并更好地开展循环投资;二是有效盘活存量资产,带动增量资产发展;三是优化财务报表的结构,促进企业可持续健康发展;四是推动企业商业模式的创新及转型发展。”

在费智看来,以新能源为代表的清洁能源行业特点是技术密集型、资金密集型,民营企业遇到的最大问题是开发能力很强,但受到资金天花板的限制,导致项目投资面临较大压力。而基于清洁能源类资产较好的盈利稳定性及排他性,可以为公募REITs投资人提供较为稳定的收益回报。

根据21世纪经济报道记者的不完全统计,截至5月31日,Wind收录的我国挂牌上市的公募REITs共计12只,涉及交通基础设施、生态环保、园区基础设施和仓储物流四大板块,原始权益人企业性质以央企、地方国企为主。

这其中,涉及生态环保的REITs仅有2只,总发行规模为31.88亿元。但是在行情表现方面,两只生态环保类公募REITs的升贴水率表现出众。截至5月31日,两只生态环保类公募REITs的升水率达到43.59%、37.01%,位列前两位。

“推进新能源REITs试点,有助于促进绿色低碳发展的长效机制,盘活新能源项目,给新能源发展提供长期稳定多样化的资金支持。”华东政法大学博士后、资深律师管晓薇告诉21世纪经济报道记者,在传统项目REITS基础上,要综合考虑新能源绿色要素的信息披露范围,核定项目主体资质、提交申报信息的真实性,防止“泛绿”倾向,即防止以新能源项目为包装,进行传统的项目开展,“绕道”融资等问题。

在后续试点推进过程中,管晓薇建议要对项目申报主体的内控、合规、规范进行重点查验,落实底层资产审核以及新能源项目真实性、技术性指标审核与验证,考核申报主体的内控指标的合规性与项目运营规范性。“相关部门也应当出台细则,具体化指导并积极推进新能源项目挂牌并有序扩大支持规模,制定相关开展标准。”

实际上,当前,多家能源企业正积极发起REITs项目申报。

协鑫能科相关人士表示,目前该公司正在以几个风电项目来做试点进行申报。而特变电工今年4月份也发布了公告,选取控股公司特变电工新疆新能源股份有限公司旗下全资子公司哈密华风新能源发电有限公司、哈密风尚发电有限责任公司持有的风能、光伏发电项目为标的资产,发行基础设施公募REITs。

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

重点服务风电等新能源送出的特高压输电工程开工2024-08-16

-

工信部:5兆瓦及以上风力发电设备成为风电发展的重点方向2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

甘肃肃北县累计完成风电装机24.95万千瓦2024-08-16

-

风电叶片存缺陷运维市场渐成热点2024-08-16

-

欧盟:风电和水电更具经济效益2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

400公里续航新能源车年内面世2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

南存辉:新能源+储能 能源互联网时代“未来已来”2024-08-16

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16

-

宝剑锋从磨砺出 ——紧扣储能脉搏的昆兰新能源2024-08-16

-

锚定下沉市场,首推经纪人协作,汇通达如何卡位新能源下沉赛道?2024-08-16