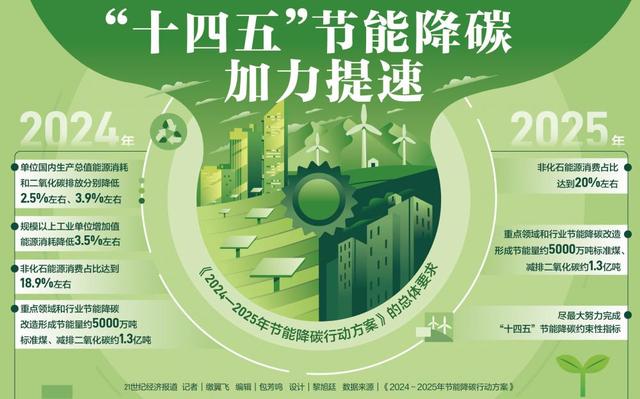

国务院关于印发《2024—2025年节能降碳行动方案》的通知

能源危机头号受害者?德国能源巨头Uniper巨亏400亿欧元

能源危机头号受害者?德国能源巨头Uniper巨亏400亿欧元当地时间周四(11月3日),德国能源巨头Uniper公布了该国企业史上最大的亏损之一,俄罗斯削减天然气供应,让这家大型公

当地时间周四(11月3日),德国能源巨头Uniper公布了该国企业史上最大的亏损之一,俄罗斯削减天然气供应,让这家大型公用事业公司难以生存。今年以来,Uniper股价已累计暴跌93%。

Uniper是德国最大的俄罗斯天然气进口商,同时也是欧洲最大的公用事业公司之一。自6月中旬以来,由于俄罗斯大幅减少了对欧洲的天然气供应,Uniper被迫高价在现货市场购买天然气,开支大幅飙升,靠着德国政府的巨额援助计划才避免破产的结局。

Uniper周四报告称,在被迫以远高于俄罗斯长期合同规定的价格购买天然气后,公司今年前9个月净亏损400亿欧元。

Uniper表示,根据国际财务报告标准,损失包括100亿欧元天然气置换量的已实现成本和约310亿欧元的预期未来损失。该公司前9个月经调整后的净亏损为32亿欧元。

(来源:官网)

Uniper首席财务官Tiina Tuomela在与分析师的电话会议上表示:“上个月,我们的每日天然气削减损失已降至零,相比之下,8月份价格飙升时,每天损失超过1亿欧元。这固然是积极的,但我们知道这只是暂时的。”

Uniper称,预计全年调整后净亏损将显著为负,鉴于未来实际接收的天然气数量和相关采购价格存在高度不确定性,它无法提供更详细的前景。

为了帮助Uniper渡过难关,德国政府今年7月推出了第一次救助尝试,但被证明不够,于是随即加大了救助力度,于9月正式宣布对Uniper实行国有化。

按照目前的情况,Uniper将能从德国政府的2000亿欧元一揽子计划中获得约300亿欧元。

Uniper透露,援助方案的细节正在最后敲定阶段。Uniper严重依赖德国国有银行复兴信贷银行(KFW)的信贷额度,目前已使用了180亿欧元融资工具中的140亿,并且仍不确定还需要从KFW获得多少融资。

德国政府相信,Uniper的生存对该国能源体系至关重要,如果该公司倒闭,可能会在行业内产生多米诺骨牌效应,甚至影响到德国经济。

业内人士指出,在所有遭受能源危机冲击的公司,Uniper的处境也是非常罕见的,其他公司并不像Uniper那样,在寻找俄气替代供应方面如此艰难。