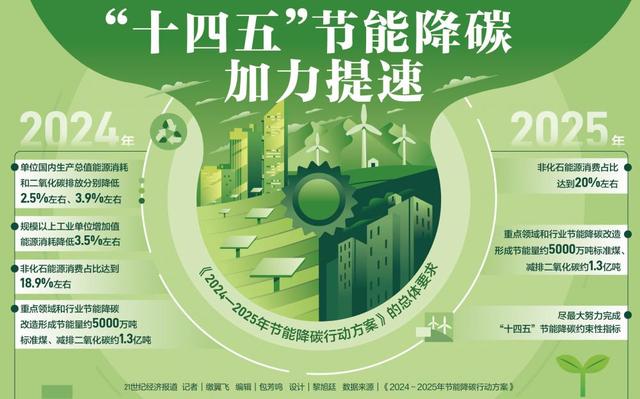

国务院关于印发《2024—2025年节能降碳行动方案》的通知

易成新能尝鲜赛维债转股 神秘资金搭车

易成新能尝鲜赛维债转股 神秘资金搭车:在停牌6个月之后,赶在监管部门要求复牌的前一天,易成新能披露了重大资产重组预案,拟向江西赛维、新余赛维的债权人合计发行股份2.8亿股及支付现金

:在停牌6个月之后,赶在监管部门要求复牌的前一天,易成新能披露了重大资产重组预案,拟向江西赛维、新余赛维的债权人合计发行股份2.8亿股及支付现金7.02亿元,以取得两家公司100%股权,股份发行价7.59元/股;另以同样价格向平煤神马集团、利得资本、中金投资、中融信创和凯韦铭投资非公开发行2.77亿股,募资总额不超过21亿元。

作为上市公司操刀的首个“债转股”方案,易成新能此举引起资本市场广泛关注。有接受记者采访的投行人士表示,该方案确有诸多创新之处,借助上市公司的平台资源优势,在有效化解债权银行套现难题的同时,获得相对优质的资产。不过,作为“尝鲜者”,在法院强裁后,债权人作出了两百亿的巨额利益让渡,后续的操作如何规范化,如何有效引进第三方,如何保持上市公司股权结构稳定,都还需要共同探索,其间必有激烈的利益博弈。

一个问题是,由于停牌已经超过6个月,留给公司的时间不多了。“从停牌第一天就启动,到6个月截止才出预案,表明其中的利益很难平衡。”上述投行人士表示。

债权人让渡200亿利益

易成新能的此笔收购起于今年5月19日。当天,公司停牌,后续披露的进展公告透露,前一天下午公司决定与控股股东中国平煤神马集团组成联合体申请成为“江西赛维(包括赛维系四家公司)”的重整投资人,并于19日当天向赛维公司递交了《重整投资人报名书》。7月,公司和平煤神马被确定为江西赛维和新余赛维的重整投资人。

江西赛维的重整进展并不顺利。公开信息显示,在两次债权人表决会议上,重整计划草案都未能获得通过,至9月30日,江西省新余市中级人民法院作出(2015)余破字第4-14号《民事裁定书》和(2015)余破字第5-14号《民事裁定书》,经该院审判委员会讨论决定,依照《中华人民共和国企业破产法》第八十七条规定,裁定批准江西赛维LDK太阳能高科技有限公司重整计划和赛维LDK太阳能高科技(新余)有限公司重整计划。

法院的强裁内容包括易成新能的收购。据易成新能10月10日披露的公告,在江西赛维的债务清偿方案中,对于有财产担保债权和1000万元以上普通债权,易成新能将向其预计增发股票2.55亿股进行清偿;在新余赛维的债务清偿方案中,对于有财产担保债权和1000万元以上的普通债权,易成新能将向其预计增发股票2553.55万股进行清偿。这和公司最终披露的收购方案完全一致。

重整计划的执行意味着债权人利益的强行让渡。以江西赛维为例,收购预案显示,经管理人认定的债权金额为215亿元,加上预计债权24.68亿元,合计近240亿元,在清理掉职工债务、税费等优先债权之后,债权金额大于1000万元的普通债权的最终清偿比例仅为6.62%。简单计算,包括18家银行在内的债权人合计需要直接计提超过200亿元的债权损失。

“清偿比例过低,是两次债权人会议都未能通过的原因,但从银行的角度来看,到了这一步也只能执行法院的强裁决定,毕竟这种时候银行是弱势的一方。”有银行风控人士向上证报记者表示,和许多破产重整公司不一样的是,江西赛维的资产质量还不错,目前尚在盈利,这种情形下太低的清偿率可能让债权银行觉得不划算,但该方案也有一个好处,即通过债转股的安排,可以让债权银行迅速套现,“死马当作活马医,能拿一点是一点。”

第三方利益难平衡

银行的套现需要引进第三方,因为根据《商业银行法》和国务院相关文件,银行不能直接持有上市公司的股份。易成新能在收购方案中披露,包括商业银行在内的部分破产重整债权人需要将债权予以转让,由债权受让方作为发行股份的交易对方。目前,上市公司已与赛维两公司管理人签订了《重整投资协议》,约定赛维两公司管理人沟通协调拟以股票方式清偿且需要转让债权的破产重整债权人进行有序转让。

“这个第三方的引进很关键,不能太分散,如果超过200人,就会因为不符合《证券法》导致收购流产;也不能太集中,上市公司此次拟收购债权需要发行2.8亿股,占发行后公司总股本的35.79%,而公司第一大股东平煤神马集团的持股比例相应稀释至13.1%,这将导致实际控制人变更。”前述投行人士表示,种种限制使得此次引进第三方很难采取完全市场化的操作,而这又需要得到相应债权银行的配合。

易成新能在收购预案中称,赛维两公司管理人承诺将尽最大努力沟通协调拟以股票方式清偿且需要转让债权的破产重整债权人进行有序转让,避免出现单一或一致行动人合计持有股份数量超过本次交易前控股股东所持易成新能股份数量的情形,并采取包括但不限于协调受让方出具放弃表决权、不谋求控制权等公开承诺的方式,避免本次交易出现实际控制人变更的情形。以目前的持债结构计算,单一最大破产重整债权人国开行(含省分行)的预计受偿股份数为8342.12万股,平煤神马集团及其一致行动人则合并持有1亿股。

“这里面有一个矛盾,在前期的重整中,债权银行肯定是亏大了,现在要换成上市公司的股权,应该是一笔相当不错的生意,可惜的是,银行自己又不能做,只能看着别人赚钱。”有券商人士分析,不排除部分银行将债权转让给自己的关联公司,毕竟在债转股的大背景下,政策上仍有一定的腾挪空间。但也有银行人士表示,在全额计提之后,能尽快套现才是合理的选择。

对于银行来说,价格是引进第三方的关键。“站在第三方的立场,其接盘银行持有的债权,再换成上市公司易成新能的股权,其实质相当于参与了一次上市公司的定增,区别在于限售期很长(四年),还没有投票权,这些因素都会影响到价格谈判,究竟是溢价还是折价,不同的银行可能会有不同的判断。”前述投行人士表示。

首页 下一页 上一页 尾页上一篇:美国新能源如何做到协同发展?

-

光伏半月谈2015年6月上旬:太阳能发电成本接近平价2024-08-16

-

“黑硅”太阳能电池!效率达22.1%2024-08-16

-

首届中国太阳能热发电大会日程安排初步敲定2024-08-16

-

中国首座商业运营太阳能热发电站累计发电近1400万千瓦时2024-08-16

-

全球最大太阳能飞机“阳光动力2号”离开南京飞往美国2024-08-16

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16