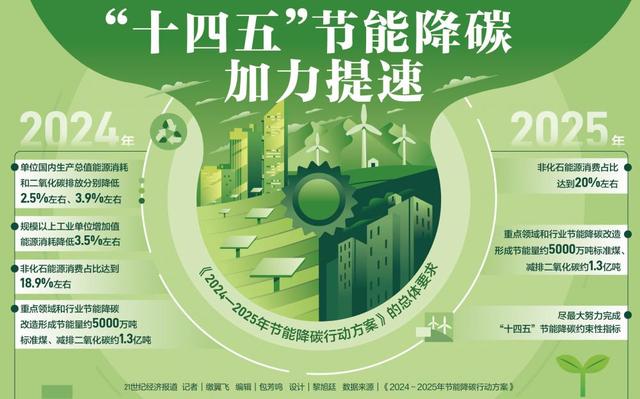

国务院关于印发《2024—2025年节能降碳行动方案》的通知

石油企业深化改革的“一体化”思辨

来源:新能源网

时间:2014-04-15 23:21:03

热度:

石油企业深化改革的“一体化”思辨石油产业通常被分为上游和下游两大领域。上游主要包括石油勘探、开发和生产,下游主要包括炼油、化工、销售。单纯从产业类型上看,上游属于资源采掘业,下游的

石油产业通常被分为上游和下游两大领域。上游主要包括石油勘探、开发和生产,下游主要包括炼油、化工、销售。单纯从产业类型上看,上游属于资源采掘业,下游的炼油属于加工业、销售属于商业,三大行业的生产经营、技术及市场特征差异较大。但是,在现实的石油世界里,国际大石油公司普遍实行上下游一体化经营,把采掘、加工、销售融为一体。比如,世界最大的50家石油公司中,有43家属于上下游一体化公司,全球主要国际石油公司和国家石油公司都在此列。国际石油市场上的竞争早已演变成为公司之间全产业链的竞争。自1998年我国石油石化企业“大重组”以来,中国石油、中国石化从过去的上下游分而治之转变为上下游一体化经营,并不断完善各自的一体化产业链,特别是在补齐短板上狠下功夫,形成了较强的参与国际市场竞争与合作的实力。与此同时,社会上围绕石油石化行业“垄断”问题的争议越来越多,讨论焦点主要集中在市场寡占、准入、价格等方面,有建议“拆分”的,也有呼吁“退出”的,其中比较有代表性的观点是:认同上游业务的自然垄断性,有必要保持国企的垄断地位,但下游业务领域应当“国退民进”,特别是加油站等终端销售领域应全面开放,鼓励更充分的市场竞争。这种观点貌似合理,实际上忽视了石油产业链上下游环节连接紧密的特殊性,缺乏对石油产业上下游一体化发展必然性的深刻认识。石油产业链:一个有机完整的价值链石油产业的上游与下游业务组成一个完整的价值链条,并具有与其他产业链不尽相同的特征。一是整体协同性。石油产业链是一个有机的整体,各个组成部分相互连接、相互制约、相互依存,具有高度的技术经济关联性。在上下游各环节之间存在着大量的信息、物资、资金交换关系,可以产生明显的“1+1>2”的协同效应。其中,对整个产业链的价值创造与实现起至关重要作用的环节属于战略环节,有的环节本身创造价值增值的能力有限,但对其他环节的支持作用独特。二是层级网络性。石油资源经过开采、集输、处理、加工等生产阶段,不断改变物质形态、化学结构,增加技术含量,提高功能效用,成为可供最终消费的产品,由此形成初级产品、中间产品、最终产品等不同层级的产业环节,连接成产业主链条。同时,每个产业环节又会衍生出大量的子链条,相互交织,呈现出多层次的网络结构。三是要素差异性。石油产业链的各个环节对要素条件的需求存在较大差异,不同的环节需要不同的资本、技术、人力投入和规模要求,也具有不同的区位偏好。比如,勘探开发业务只能在资源地发展,投资规模大、风险高,而炼化业务的区域选择性相对较强,更注重资本、技术、知识密集等。四是价值递增性。石油产业链是一个价值递增的过程,后面环节在前面环节的产品价值基础上进一步创造出新的价值。但是,石油产业链的各个环节存在着增加值与盈利水平的较大差异,这与各个环节的投资风险大小、自然垄断程度、技术含量等有关。这种差异是变化的,产业链的战略环节也会随着这种差异的变化而调整。值得注意的是,石油产业链自上而下的价值递增过程能否顺利实现,不仅取决于本环节自身的要素,还取决于下游市场的认可、接受程度。一旦超出了市场的承受能力,就会使价值转移通道堵塞,前面环节投入的价值量不能在后面完全实现,造成上下游环节的价值分配不均。当单纯依靠产业链内各环节上独立企业之间的相互竞争难以实现利益均摊时,石油公司就会不断延伸产业链条,甚至将整个产业链“内置”,建立价值增值、转移的良性循环闭路系统,谋求产业链整体价值的优化。“一体化”:打通产业价值链的有效途径石油是一种不可再生的稀缺资源,且地理分布不均,油田开发生产相对集中,从事下游业务的石油公司只有向上游勘探开发环节延伸,拥有足够的原油产量,才能保障稳定的“油源”。反过来说,原油不是最终产品,从事上游业务的石油公司只有向下游炼油加工和销售环节延伸,拥有足够的市场份额,才能保证“油路”畅通,实现石油价值增值。同时,由于石油投资普遍规模大、风险高,勘探开发环节存在大量沉淀成本,管道运输环节又具有专有资产属性,存在着“要挟”的可能性,利用一体化发展可以减少交易费用,实现整体效益最大化。即便在成熟的市场经济条件下,上下游企业之间很难依靠市场竞争形成公平的价值分配。正是这种石油产业运行规律的存在,把上下游环节紧密地连接到一起,成为一个完整的价值创造、价值分配、价值实现链条。石油公司实施上下游一体化发展,可以建立起内部价值转移或调剂机制,促进产业链的价值优化。比如,在低油价时期,上游利润薄,通过向下游延伸,创造并实现新的增值,利用整个产业链特别是下游的收益支撑上游的发展;在高油价时期,原油价格容易出现宽幅震荡,上游收益虽高但很不稳定,过高的油价还会使炼油业无利可图,那些独立的炼油公司可能降低负荷率,减少加工量甚至停止采购原油,从而造成上游的堵库或“关井停产”。而国家石油公司只有建立和保持自己雄厚的下游加工、储备、销售能力,才能保障高油价时期的持续高盈利。综合分析石油公司的业绩,上下游一体化的石油公司普遍具有较高的投资回报率。在过去几十年里,国际主要大石油公司的产、炼、销结构大体处于1∶2∶3的水平,呈现出“放射状”;盈利结构大体保持在上游勘探开发占70%、下游炼油销售占20%、化工和其他占10%的水平。与之相对应的投资结构也保持着大体相似的比例,使公司内部上下游环节的投资回报水平趋于一致。近些年来,由于持续的高油价和国家石油公司的崛起,一些国际石油公司开始收缩下游业务,包括出售炼油厂、加油站,甚至将上下游业务彻底分离等。相反,许多资源国的国家石油公司却大力发展下游业务,致力于构建完整的石油产业链。改革中理性审思“一体化”与“市场化”石油问题,90%是政治,10%是经济。国际油价水平及其波动程度所反映的不仅是市场供需基本面的变化,更有非经济因素的驱动。对于一个石油对外依存度已接近60%的石油消费和进口大国来说,要抵御国际油价高位、频繁、宽幅波动带来的负面影响,需要依靠政府管控、市场调节和公司内部消化的多重措施。其中,政府管控手段主要是价格和税收,但处理不好容易进一步扭曲市场;市场调节主要是建立现代市场体系,即利用期货市场的套期保值等功能规避价格波动的风险,但过分投机又会加剧油价波动,形成价格泡沫,同样会严重扭曲价值分配。纵观世界各国,鼓励石油公司一体化经营,不失为一条缓解油价波动、合理价值分配、促进产业持续健康发展的有效途径。最近一个时期,我国石油石化领域向民营资本开放成为一个比较热门的话题,国家石油公司都表达了开放合作的决心,并公布了业务领域。比如,中国石油搭建了六大合资合作平台、中国石化将油气零售业务作为开放合作重点等,积极吸引民间民营资本参与,发展混合所有制,引起较大的社会反响。现在,大家比较关心合资合作方式,民营资本也存在着这样或那样的担心。但是,有一点应当明确,石油石化企业发展混合所有制与上下游一体化经营模式并不矛盾,更不能借此割断一体化链条。无论在上下游的哪一个或几个环节吸引民营资本进入,都会遇到产业链价值分配问题,如果简单地把石油产业链割裂成采掘业、加工业、商业等多个不同的行业来看待,可能会导致一些错误的结论和判断。还有一种现象,一些人谈到国内石油产业的市场化改革问题时,总抱怨在“三桶油”的垄断下,市场竞争主体太少,自由竞争不充分,把打破“垄断”视为灵丹妙药,不仅希望多些同业间竞争,也希望上下游之间展开竞争。他们建议把一体化公司拆解为若干独立的石油勘探开发公司、炼油公司、销售公司等,或者鼓励新建一批这样的独立公司。其实,石油是一种国际化程度很高的商品,我们必须用全球化视野和世界眼光,把中国石油市场置于国际大石油市场中去考虑,着眼于提升参与分享全球石油资源和市场的能力,而不是一味地搞国内自相竞争。另外,中国对石油产业的现行税收政策,基本上是按油气田、炼厂、销售的不同行业归属设计的,对上下游一体化经营的因素考虑不够。比如,在一体化的石油公司内部,原油自产自炼,原油销售收入和利润只是一种企业内部转移价格的账面形式,不是真正从市场获得的收入,并没有形成现金流,如果下游环节因成品油价格“倒挂”存在亏损的话,还要吃上游补贴。在这种情况下,直接对上游环节征收重税,如石油特别收益金,必然会恶化企业的现金流,削弱勘探开发的再投入能力,不利于上游产业的持续健康发展。(作者:吕建中为中国石油经济技术研究院副院长)