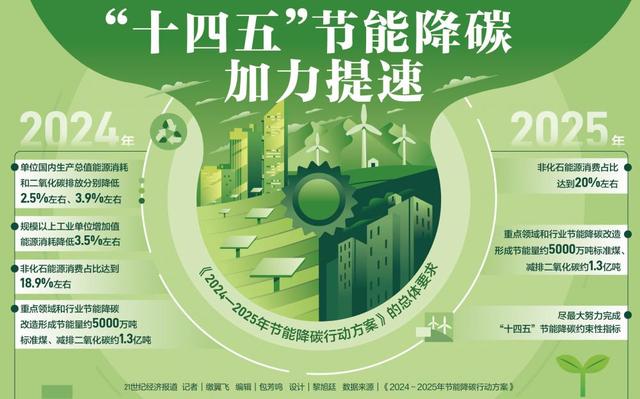

国务院关于印发《2024—2025年节能降碳行动方案》的通知

达成“十三五”目标后 充电桩下一步如何破局?

达成“十三五”目标后 充电桩下一步如何破局?新能源充电桩行业作为新能源汽车后市场的重要组成部分,其便利性、智能化以及运营模式的创新与迭代不仅关系着新能源汽车的销量,也关系着我国汽车

新能源充电桩行业作为新能源汽车后市场的重要组成部分,其便利性、智能化以及运营模式的创新与迭代不仅关系着新能源汽车的销量,也关系着我国汽车流通行业实现高质量转型。

《国务院办公厅关于加快电动汽车充电基础设施建设的指导意见》与《电动汽车充电基础设施发展指南(2015—2020年)》提出,到2020年,我国要基本建成适度超前、车桩相随、智能高效的充电基础设施体系,满足超过500万辆电动汽车的充电需求,并建立较完善的标准规范和市场监管体系,形成统一开放、竞争有序的充电服务市场。

据国家能源局数据显示,截至6月底,全国各类充电桩保有量达132.2万个,公共充电桩为55.8万个,数量居全球首位,对比过去5年,车桩比从8.8∶1迅速下降至3.1∶1。充电桩设施总体已实现了“十三五”预期目标。

我国现已建成公共领域专用设施、城市/城际公共充电设施、私人/单位专用设施和特定场景换电设施4类设施构成的基础设施体系。2015-2018年,充电设施规模扩大超10倍,支撑500万辆电动汽车推广目标如期实现。

而今,不同于过去依靠补贴大肆建桩,充电桩行业站在被贴上硬核科技标签的新基建风口,如何摆脱传统的布局和运营思路,利用数字技术破解消费痛点,构建更丰富的产业生态,正引发行业深思。

近年来,随着新能源汽车保有量不断提升,充电桩等基础设施加快完善。政策的支持将有力推动市场建设步伐的加快。

国家发展改革委、科技部、工业和信息化部、财政部等四部门联合印发的《关于扩大战略性新兴产业投资 培育壮大新增长点增长极的指导意见》提出,加快新能源汽车充/换电站建设,提升高速公路服务区和公共停车位的快速充/换电站覆盖率。实施智能网联汽车道路测试和示范应用,加大车联网车路协同基础设施建设力度,加快智能汽车特定场景应用和产业化发展。

此前已有利好政策推动充电基础设施建设,在2020年两会期间,工信部部长苗圩提出,将继续加大充换电基础设施建设,鼓励各类充换电设施互联互通。此外,2020年政府工作报告将“建设充电桩”扩展为“增加充电桩、换电站等设施”。

在国家充电桩补贴政策和电动汽车市场的双重作用下,国内充电基础设施的建设与运营范围逐步扩大,逐渐形成较好的产业基础。借助新基建带来的机遇,充电桩市场建设速度有望加快,该领域未来会形成多个投资风口。

与充电桩建设端种种问题同时存在的还有充电桩使用率不高的问题,“僵尸桩”的大量存在不仅浪费了资源,也为行业的发展造成很大障碍,而扣除“骗补”等因素之外,充电桩的布局、怎样被更多用电者发现并使用才是当前充电服务市场的关键。

在此方面,数字化为充电桩服务市场带来直接利好。通过数字化服务的推动,尤其是在新基建推动下,5G、人工智能、互联网等数字化产业将进入发展快车道,这为充电领域拓展和创新服务功能提供了基础条件。

此外,充电运营服务平台领域也将面临更激烈的市场竞争,而在这种竞争中,“价格战”将远远无法支撑企业生存,而需要更具服务属性功能的数字化技术。值得注意的是,在数字化服务的背后,各种数据的共享、连通将在一定程度上决定行业发展的水平,也将成为企业赖以生存的命脉,而对数字资源争夺将更加激烈的同时,对大数据商业价值的挖掘也决定着未来充电服务市场的发展。

未来,在利好政策的推动下,电动汽车充电基础设施的规划、建设将进一步完善。整体来看,国内新能源汽车市场前景依然向好,发展潜力巨大。随着充电站的建设,我国新能源汽车与充电桩保有量的配比也逐步趋于合理。虽然充电基础设施布局日渐完善,但与新能源汽车的保有量相比仍有不足的地方,未来还将加快增长。

上一篇:陕西煤业拟发行30亿元可转债

-

助力“新基建”,万马爱充领跑充电桩生态融合2024-08-16