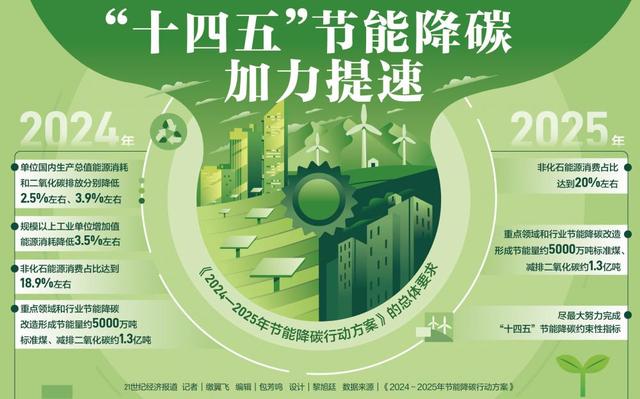

国务院关于印发《2024—2025年节能降碳行动方案》的通知

国际煤价接连下调,印尼HBA价格三连涨

国际煤价接连下调,印尼HBA价格三连涨摘要随着俄乌冲突缓和,在3月10日前后达到最高点后,国际动力煤价格持续回调。截至4月5日,印尼卡里曼丹港4200大卡动力煤价格93.95美元/

摘要

随着俄乌冲突缓和,在3月10日前后达到最高点后,国际动力煤价格持续回调。截至4月5日,印尼卡里曼丹港4200大卡动力煤价格93.95美元/吨,较3月最高点下降42.05美元/吨,3800大卡价格76.5美元/吨,较3月高点下降59美元/吨;南非RB港5500大卡动力煤234.2美元/吨,较3月高点下降195.7美元/吨;欧洲ARA三港6000大卡动力煤310美元/吨,较前期最高点下降88美元/吨。

2022年以来,印尼动力煤基准价格HBA持续攀升。4月HBA价格定为288.4美元/吨,环比3月份的203.69美元/吨上涨84.71美元/吨,涨幅41.6%。印尼能矿部发言人表示,由于俄乌局势及随之爆发的国际能源问题,全球煤炭大宗商品价格受到影响,而且随着疫情好转,各国经济活动的恢复也带动了全球煤炭的高需求,此外,中国电力需求也是价格上涨重要因素之一。

印尼国内电力行业的HBA价格被定为70美元/吨,水泥和化肥行业的HBA价格设定为90美元/吨。发言人表示,这样定价考虑到了企业对成本的承受能力,以保持国内工业的竞争力。

据消息人士反馈,目前亚洲动力煤市场在情绪上仍然看跌,尽管有潜在需求,但买家对高价的接受意愿不高。一些矿商收到了印度、泰国和韩国买家的出价,出价水平较低。

印度终端用户主要依赖于国有印度煤炭公司(Coal India)的煤炭供应,以及港口和电厂的库存。根据印度中央电力局的数据,4月3日,电厂库存为2516万吨,可用天数9天以上,自3月31日以来,库存呈下降趋势。随着气温逐步升高,采购需求最近一直在好转,但对印尼煤的出价水平很低。

一位泰国贸易商表示,泰国用户4月份的需求已经得到满足,将等待5月份的报价。目前,他们出价非常低,只是想试试看市场是否真的能满足这些出价。

与此同时,加里曼丹的驳船仍然紧张。一位印尼贸易商称,市场仍看好高卡优质煤,中国买家希望压低中低卡煤的价格,但是当前供应较为紧张,印度和东南亚国家的需求对低卡煤价格有一定支撑。部分买家有购买兴趣,但交易态度比较谨慎。印尼矿商并不着急签订合同,他们对后期的夏季需求仍持乐观态度。一位新加坡贸易商有不同的看法,他认为俄乌冲突和新冠疫情的影响似乎正在减弱,煤炭价格也应该会降至合理区间。