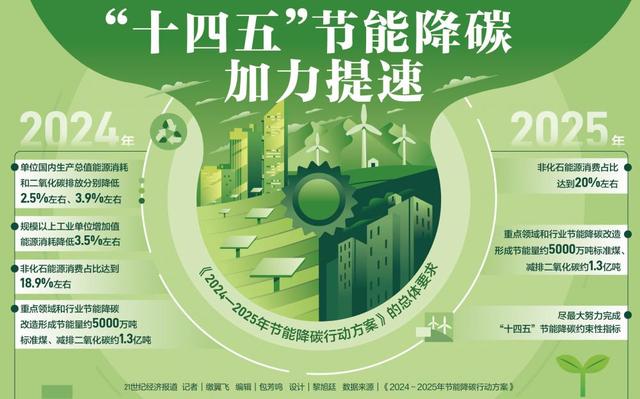

国务院关于印发《2024—2025年节能降碳行动方案》的通知

陕西煤业(601225):25年经营稳健 Q4煤电销量同比小幅增长

核心观点:煤炭业务:25年自产煤销量同比+0.3%,Q4同比+2.3%,环比+7.0%。根据经营数据公告,25年12月公司煤炭产量1474万吨,同比-1.0%,环比-0.3%;自产煤销量1374万吨,同比-4.4%,环比+1.4%。Q4煤炭

核心观点:

煤炭业务:25年自产煤销量同比+0.3%,Q4同比+2.3%,环比+7.0%。

根据经营数据公告,25年12月公司煤炭产量1474万吨,同比-1.0%,环比-0.3%;自产煤销量1374万吨,同比-4.4%,环比+1.4%。Q4煤炭产量4452万吨,同比+4.2%,环比+3.6%;自产煤销量4120万吨,同比+2.3%,环比+7.0%。25年全年煤炭产量1.75亿吨,同比+2.6%;自产煤销量1.61亿吨,同比+0.3%。

电力业务:25年售电量同比-0.8%,Q4同比+2.9%。25年12月公司发电量38.4亿千瓦时,同比+5.3%,环比+22.4%;售电量36.3亿千瓦时,同比+5.7%,环比+22.9%。Q4发电量103亿千瓦时,同比+2.6%,环比-25.3%;售电量96.9亿千瓦时,同比+2.9%,环比-25.3%。25年全年发电量418.5亿千瓦时,同比-1.5%;售电量392.9亿千瓦时,同比-0.8%。

盈利预测与投资建议。公司资源禀赋优势明显,受益于成本控制及电力增长盈利和现金流优势突出。公司资源禀赋优异,盈利能力突出,前三季度扣非ROE达12%,处于行业领先水平。下半年以来,煤炭价格稳步回升,业绩相对Q2已有显著回升。根据公司中报,公司持有陕西陕煤供应链有限责任公司股权45.33%,参股公司相关债务压力有待进一步观察。中长期公司煤炭和电力业务增长明确:(1)小壕兔一号和西部勘探区等项目有望推进并释放产能,集团优质资源存在整合空间;(2)公司在建火电机组11320MW,较目前有1.3倍增量。此外,公司持续进行60%以上的分红率,长期价值凸显。预计25-27年归母净利润分别为172、179和186亿元,维持公司合理价值26.63元/股的观点不变,维持“买入”评级。

风险提示。需求可能低预期,市场煤价波动,供应链公司债务压力等。

-

印尼将批准2026年煤炭产量配额设定在6亿吨左右2026-01-12

-

2025年1-11月印尼煤炭产量7.315亿吨 同比下降5.8%2026-01-12

-

陕西煤业2025年煤炭产量17490.56万吨,同比增长2.59%2026-01-09

-

2025年前11个月俄罗斯煤炭产量3.89亿吨 同比增长0.1%2025-12-29

-

2025年前11个月蒙古国煤炭产量下降1.7%,出口增长2.2%2025-12-22

-

中国华能煤炭产量连续4年破亿吨2025-12-16

-

陕西煤业11月煤炭产量同比增长5.18%2025-12-10

-

2025年前10个月蒙古国煤炭产量同比下降4.0%2025-12-03

-

前10个月印尼煤炭产量6.61亿吨 同比下降6.5%2025-12-02

-

印尼能矿部拟将2026年煤炭产量目标削减至低于7亿吨2025-11-13

-

前9个月印尼煤炭产量5.85亿吨,同比下降7.5%2025-11-11

-

三季度郑州煤电煤炭产量170万吨 同比持平2025-11-04

-

1-2月黑龙江省煤炭产量达到931.8万吨 同比增长28.9%2025-03-25

-

1-2月黑龙江省煤炭产量达到931.8万吨2025-03-24

-

2025年1-2月蒙古国煤炭产量同比下降2.3%2025-03-21